-

CENTRES

Progammes & Centres

Location

रेनीता डिसूजा और नीलांजन घोष, "भारत का यूपीआई बाज़ार: अलग-अलग जीडीपी परिदृश्यों के तहत होने वाले विकास का अनुमान," ओआरएफ़ प्रासंगिक शोध पत्र संख्या 413, सितंबर 2023, ऑब्ज़र्वर रिसर्च फ़ाउंडेशन.

मुख्य निष्कर्ष

2030-31 में अगर वास्तविक जीडीपी वृद्धि दर 5% (औसत से नीचे का आंकड़ा) रहती है तो यूपीआई लेन-देन का मूल्य 542.7 ट्रिलियन रुपये होगा और अगर वास्तविक जीडीपी वृद्धि दर 6.3% रहती है (विभिन्न अध्ययनों में अनुमानित औसत वृद्धि दर) तो यह 600.7 ट्रिलियन होगा. यह गणना 2021-22 को आधार वर्ष मानकर की गई है.

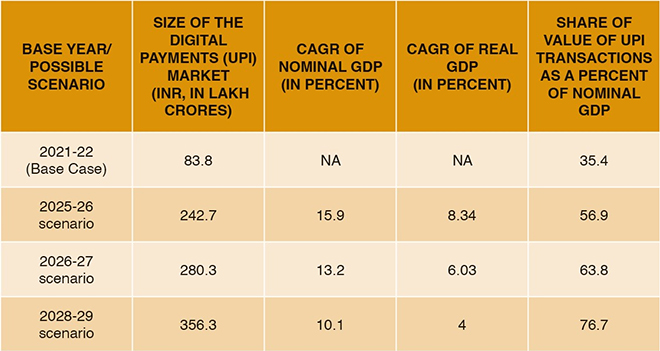

अगर भारत 2025-26, 2026-27 और 2027-28 के दौरान 5 ट्रिलियन डॉलर जीडीपी का लक्ष्य हासिल कर लेता है, तो यूपीआई बाज़ारों का आकार क्रमशः 242.7 ट्रिलियन, 280.3 ट्रिलियन और 356.3 ट्रिलियन रुपये होगा.

वित्तीय समावेशन, नेटवर्क इंफ़्रास्ट्रक्चर को अपनाना और आय यूपीआई भुगतान को प्रभावित करने वाले सकारात्मक और सांख्यिकीय रूप से महत्वपूर्ण कारक पाए गए हैं.

हालांकि आय में वृद्धि ने डिजिटल लेन-देन को बढ़ावा दिया है, लेकिन डिजिटल साक्षरता और डिजिटल समावेशन जैसे विकासात्मक मापदंडों ने डिजिटल भुगतान बाज़ारों के आकार को सांख्यिकीय रूप से महत्वपूर्ण तरीके से प्रभावित नहीं किया है.

5 मिलियन अमेरिकी डॉलर वाली अर्थव्यवस्था के परिदृश्यों के तहत यूपीआई बाज़ार का आकार

इस बात पर सहमति बढ़ रही है कि डिजिटल भुगतान वित्तीय लेन-देन को सुविधाजनक बना सकते हैं और विकसित और उभरती बाज़ार अर्थव्यवस्थाओं (ईएमई) दोनों में आर्थिक विकास को बढ़ावा देने में मदद कर सकते हैं.[i],[ii] वास्तव में, कोविड-19 महामारी ने दिखाया कि कैसे भुगतान तंत्रों के डिजिटलीकरण ने ईएमई को स्वास्थ्य आपातकाल के दौरान विकासशील दुनिया के सामने आने वाली अनुपातहीन चुनौतियों को दूर करने में सक्षम बनाया.[iii],[iv] हाल के वर्षों में ईएमई में डिजिटल लेन-देन में ज्यामितीय वृद्धि कई कारकों का परिणाम थी, उनमें से नकदी रहित समाज बनाने के लिए सरकारों का संकल्प, तकनीकी नवाचार, प्रौद्योगिकी अपनाने के लिए युवाओं का उत्साह, फिनटेक की धूम की समावेशिता और डिजिटल बुनियादी ढांचे में वृद्धि के कारण अधिक व्यापारी डिजिटल वित्तीय लेन-देन कर रहे हैं. ग्लोबल डाटा रिसर्च के अनुसार, कुल लेन-देन की मात्रा में नकदी का अनुपात 2017 में 90 प्रतिशत से घटकर 2021 में 60 प्रतिशत से कम हो गया है.[v]

डिजिटल भुगतान में वैश्विक वृद्धि का एक बड़ा हिस्सा भारत का है और देश कुल वास्तविक डिजिटल भुगतान में अपनी हिस्सेदारी के मामले में शेष विश्व से कहीं बेहतर स्थिति में है.[vi] 2021-22 में भारत में डिजिटल लेन-देन की मात्रा 2018-19 के मुकाबले चार गुना थी.[vii] 2016 में नोटबंदी अभियान ने देश की भुगतान प्रणालियों के डिजिटलीकरण के किस्से में एक नया अध्याय शुरू किया और कोविड-19 महामारी ने इस विकास को गति दी.[viii]

तालिका 1: भारत में डिजिटल लेन-देनों की कुल संख्या और मूल्य (2017-18 से 2021-22)

|

वित्त वर्ष |

डिजिटल लेन-देन की कुल संख्या (ट्रिलियन में) |

डिजिटल लेन-देन का कुल मूल्य (ट्रिलियन रुपये में) |

|

2017-18 |

20.71 |

1,962 |

|

2018-19 |

31.34 |

2,482 |

|

2019-20 |

45.72 |

2,953 |

|

2020-21 |

55.54 |

3,000 |

|

2021-22 |

88.40 |

3,021 |

स्रोतः आरबीआई, एनपीसीआई और बैंक जैसा कि https://www.meity.gov.in/digidhanमें बताया गया है

(9)[ix]

चित्र 1: भारत में डिजिटल लेन-देन, संख्या और मूल्य में

आज, देश में एकीकृत भुगतान इंटरफ़ेस (यूपीआई) तंत्र नकदी के उपयोग का एक तेज़ी से बढ़ता पसंदीदा विकल्प बन गया है[x] और गहराई और चौड़ाई में इसका विस्तार हो रहा है.[ए] लेन-देन की मात्रा और मूल्य दोनों में वृद्धि देखी गई है, जो 2019 और 2022 के बीच क्रमशः 115 प्रतिशत और 121 प्रतिशत बढ़ी है.[xi] यूपीआई ने 2018-19 में कुल डिजिटल लेन-देन में अपनी हिस्सेदारी में 17 प्रतिशत से 2021-22 में 52 प्रतिशत तक की उल्लेखनीय वृद्धि दर्ज की है.[xii]

डिजिटल पारिस्थितिकी तंत्र का विस्तार[xiii] और इसके बढ़ते परिष्करण को डिजिटलीकरण के लिए सरकारी पहलों,[xiv] इंटरनेट नेटवर्क इंफ़्रास्ट्रक्चर और डिजिटल उपकरणों की तेजी से स्वीकृति, बढ़ी हुई उपभोक्ता जागरूकता,[xv] मज़बूत भुगतान बुनियादी ढांचे, मोबाइल वॉलेट की बढ़ती संख्या[xvi] और फलते-फूलते ई-कॉमर्स उद्योग द्वारा सुगम बनाया गया है.[xvii] डिजिटल लेन-देन के उपयोग में आसानी, गति और पारदर्शिता[xviii] भी डिजिटल मोड की ओर बदलाव को प्रोत्साहित कर रहे हैं.

डिजिटल इंडिया, मेक इन इंडिया और स्टार्टअप इंडिया जैसी सरकारी पहलों ने स्वास्थ्य, शिक्षा और कृषि को मज़बूत बनाने और स्टार्टअप पारिस्थितिकी तंत्र विकसित करने में डिजिटल तकनीकों का लाभ उठाकर डिजिटल लेन-देन की स्वीकृति को बढ़ावा दिया है.[xix] जन धन-आधार-मोबाइल त्रिगुट ने डिजिटल लेन-देन की वृद्धि को गति दी है.[xx] नेशनल पेमेंट्स काउंसिल ऑफ़ इंडिया की स्थापना डिजिटल भुगतान के लिए बेहतर परिणामों को सुविधाजनक बनाने में महत्वपूर्ण रही है.[xxi] प्रधानमंत्री जन-धन योजना (पीएमजेडीवाई) के शुभारंभ, जिसे दुनिया का सबसे बड़ा वित्तीय समावेशन कार्यक्रम माना जाता है, ने सार्वभौमिक बैंकिंग के अपने लक्ष्य को प्राप्त करने में प्रगति की है.[xxii]

भारतीय रिज़र्व बैंक ने 2018 में डिजिटल भुगतान इंडेक्स लॉन्च किया ताकि भारत की भुगतान प्रणाली के डिजिटलीकरण के प्रसार और डिग्री में हुई प्रगति को ट्रैक किया जा सके.[xxiii] यह माप पांच मापदंडों पर निर्भर करता है: भुगतान सक्षमकर्ता, भुगतान अवसंरचना (मांग-पक्ष कारक), भुगतान अवसंरचना (आपूर्ति-पक्ष कारक), भुगतान प्रदर्शन और उपभोक्ता केंद्रित . चित्र 2 माप अभ्यास के परिणामों का सार प्रस्तुत करता है.[xxiv]

चित्र 2: भारत में डिजिटल भुगतान सूचकांक

स्रोत: आरबीआई प्रेस विज्ञप्ति से प्राप्त डाटा से लेखकों द्वारा की गई गणना[xxv]

मार्च 2018 को आधार मानते हुए, डिजिटल भुगतान में भारी वृद्धि की प्रवृत्ति बढ़ती हुई नज़र आती है. यद्यपि भारत ने डिजिटल लेन-देन में उल्लेखनीय वृद्धि दर्ज की है लेकिन नकदी अब भी भुगतान करने का प्रमुख माध्यम है, 2021 में लेन-देन की कुल मात्रा का 59.3 प्रतिशत नकदी से किया गया.[xxvi]

भारत के नकदी रहित अर्थव्यवस्था में परिवर्तन के लिए उपयुक्त मापदंडों को समायोजित करके डिजिटल विकास की प्रक्रिया को सही दिशा में चलाने की आवश्यकता होगी.[ख]

अब तक, यूपीआई लेन-देन उल्लेखनीय दर से बढ़ रहे हैं— चित्र 3 अप्रैल 2018 से मई 2023 के बीच की वृद्धि को दर्शाता है. यह वृद्धि यूपीआई पर निर्भर बैंकों की संख्या अप्रैल 2018 से 360 प्रतिशत बढ़कर मई 2023 में 97 से 447 हो जाने से प्रेरित है. इसी अवधि में UPI लेन-देन की मात्रा में 4,800 प्रतिशत की वृद्धि हुई; और मूल्य, 5,400 प्रतिशत तक बढ़ा.

चित्र 3. भारत में यूपीआई का विकास (अप्रैल 2018-मई 2023)

स्रोत: एनपीसीआई वेबसाइट पर यूपीआई उत्पाद सांख्यिकी से प्राप्त डाटा से लेखकों द्वारा की गई गणना[xxvii]

कुल मिलाकर, भारत में डिजिटल लेन-देन की वृद्धि तीव्र गति से बढ़ते डिजिटल बुनियादी ढांचे, यूपीआई के नेतृत्व में डिजिटल भुगतानों को अपनाने, उपभोक्ताओं के झुकाव और प्राथमिकताओं में महामारी की वजह से हुए बदलावों, तेज़ी से बढ़ते व्यापारी स्वीकृति बुनियादी ढांचे (इसका अर्थ है कैशलेस भुगतान स्वीकार करने वाले व्यापारियों की संख्या में तेज़ वृद्धि) और बड़े तकनीकी कंपनियों और फ़िनटेक द्वारा संचालित डिजिटल भुगतान पारिस्थितिकी तंत्र में विघटनकारी तकनीकी नवाचारों (डिस्रप्टिव टेक्नोलॉजिकल इनोवेशन्स ऐसे नवाचारों को कहते हैं जो उपभोक्ताओं, उद्योगों या व्यवसायों के संचालन के तरीके को उल्लेखनीय रूप से बदल देते हैं. एक विघटनकारी प्रौद्योगिकी उन प्रणालियों या आदतों को नष्ट कर देती है जिनकी जगह वह लेती है क्योंकि इसमें ऐसे गुण होते हैं जो काफ़ी बेहतर होते हैं) पर निर्भर है.[xxviii] डिजिटल लेन-देन की उल्लेखनीय वृद्धि और विशेष रूप से, यूपीआई लेन-देन की पृष्ठभूमि में, यह शोध पत्र विभिन्न जीडीपी वृद्धि परिदृश्यों के तहत यूपीआई भुगतान बाज़ार के आकार को परिकल्पित करना चाहता है.

यह शोध पत्र भारतीय अर्थव्यवस्था के विभिन्न भविष्य के विकास प्रक्षेप पथों की गणना करके यूपीआई बाज़ार के विभिन्न आकारों का अनुमान लगाता है. यह निर्णय लेने और नीति निर्माण के लिए इनपुट प्रदान करता है. शोध पत्र कहता है कि अगर भारत की 'उपभोग-संचालित वृद्धि'[xxix] की वर्तमान गति जारी रहती है, तो यूपीआई बाज़ार कल्पना किए गए विकास परिदृश्यों के तहत विस्तार करेगा. ऐसा इसलिए है क्योंकि यह माना जाता है कि यूपीआई अर्थव्यवस्था की उपभोग मांग को पूरा करता है, न कि निवेश या मांग के अन्य रूपों को.

भारत इस दशक के मध्य तक 5 ट्रिलियन अमेरिकी डॉलर की जीडीपी तक पहुंचने का लक्ष्य लेकर चल रहा है.[xxx] विभिन्न वृद्धि अनुमान इस महत्वाकांक्षा को हासिल करने के लिए कई समय सीमाओं की बात करते हैं. यह शोध पत्र उन समय सीमाओं और वृद्धि दरों में से तीन पर विचार करता है और उन्हें परिदृश्यों के रूप में मानता है. दो और विकास परिदृश्यों को निम्नलिखित के रूप में लिया गया है :(ए) 6.3 प्रतिशत की औसत वृद्धि दर जो एस एंड पी के पूर्वानुमान के अनुसार 2030 तक जारी रह सकती है;[xxxi] और (बी) औसत से नीचे का निशान.[सी] पैरामीट्रिक पद्धति का उपयोग करके डिजिटल लेन-देन की मॉडलिंग करके यह शोध पत्र इन सभी संभावित विकास परिदृश्यों के तहत यूपीआई बाज़ार के आकार का अनुमान लगाता है. खंड 2 डिजिटल भुगतानों पर मौजूदा दस्तावेज़ों की समीक्षा करता है, सामान्य रूप से और विशेष रूप से, भारत के यूपीआई के और जानकारी के उन अंतरालों की पहचान करता है जिन्हें यह शोध पत्र दूर करना चाहता है. खंड 3 अर्थमिति मॉडल के संरचनात्मक समीकरणों को रेखांकित करता है और फिर खंड 4 मॉडल का अनुमान लगाता है. पांचवां खंड मॉडल के आधार पर एक परिदृश्य विश्लेषण करता है, छठा भारत के लिए एक प्रशंसनीय कार्य योजना की रूपरेखा तैयार करता है, और शोध पत्र खंड 7 के साथ समाप्त होता है.

डिजिटल लेन-देन के को लेकर हुई चर्चाओं ने वैश्विक स्तर पर भुगतान प्रणाली के डिजिटलीकरण से जुड़े मुद्दों, चिंताओं, अवसरों और चुनौतियों पर कई अध्ययनों को जन्म दिया. पीडबल्यूसी (PwC) द्वारा प्रकाशित 2016 के एक अध्ययन में बताया गया है कि कैसे उभरते बाज़ार भुगतान के डिजिटलीकरण में सबसे आगे रहे हैं और आगे भी रहेंगे.[xxxii] अध्ययन ने डिजिटल भुगतान की वृद्धि का श्रेय प्रौद्योगिकी के विकास, झुकाव और पसंद में बदलाव के साथ-साथ उपभोक्ता आधार की जनसांख्यिकीय विशेषताओं, फलते-फूलते ई-कॉमर्स और नियामक हस्तक्षेपों के मज़बूत प्रभाव में निहित एक विस्तारित ऑनलाइन भुगतान पारिस्थितिकी तंत्र को दिया. उसी वर्ष, मैकिन्से ग्लोबल इंस्टीट्यूट द्वारा प्रकाशित एक रिपोर्ट[xxxiii] में सात उभरती अर्थव्यवस्थाओं- अर्थात् ब्राज़ील, चीन, इथियोपिया, भारत, मेक्सिको, नाइजीरिया और पाकिस्तान में डिजिटल वित्त के उपयोग में प्रवासन के सामाजिक और आर्थिक प्रभावों का अनुमान लगाया गया. अध्ययन के अनुसार, डिजिटल वित्त के बड़े पैमाने पर फैलाव के परिणामस्वरूप सभी उभरती अर्थव्यवस्थाओं की संयुक्त जीडीपी में छह प्रतिशत (3.7 ट्रिलियन अमेरिकी डॉलर) की वृद्धि हो सकती है और 2025 तक इससे रोज़गार के 95 मिलियन अवसर पैदा होंगे.

भारत के लिए सिंह और अन्य (2019)[xxxiv] ने डिजिटल भुगतान प्रणाली की सफलता के लिए कुछ महत्वपूर्ण कारकों की पहचान की. इनमें उपयोग में आसानी और कार्यात्मक लाभों के बारे में सकारात्मक धारणाएं; प्रौद्योगिकी के प्रदर्शन के बारे में अपेक्षाएं; उपभोक्ता जागरूकता; प्रौद्योगिकी के स्वामित्व और उपयोग के लिए आवश्यक संसाधनों की उपलब्धता; प्रौद्योगिकी के उपयोगकर्ता द्वारा प्राप्त ऐसे संसाधनों और सेवाओं की कीमत; प्रौद्योगिकी और संबंधित आदतों के साथ पिछला अनुभव; जोखिम लेने की क्षमता; नीति निर्माता के रूप में सरकार की प्रभावकारिता; और उपयोगकर्ता की प्रौद्योगिकी को अपनाने और उपयोग करने के लिए दूसरों को प्रभावित करने की क्षमता शामिल है.

अपने स्तर पर, रस्तोगी और दामले (2020)[xxxv] ने पाया कि डिजिटल भुगतान को अपनाए जाने में मोबाइल फ़ोन की बढ़ी हुई पैठ, इंटरनेट के व्यापक उपयोग और बैंक खातों में वृद्धि मुख्य कारक साबित हुई थीं. अध्ययन ने डिजिटल भुगतान को अपनाने में कोविड-19 महामारी और नोटबंदी की भूमिका को भी उजागर किया. श्री और अन्य (2021)[xxxvi] ने 'धारणा' और 'विश्वास' के प्रभाव और डिजिटल भुगतान को अपनाने और उपयोग पर साइबर धोखाधड़ी के पिछले अनुभव को मापने के लिए एक ऑनलाइन सर्वेक्षण-आधारित डाटासेट तैयार करने का एक नया तरीका अपनाया. उन्होंने निष्कर्ष निकाला कि आयु, शिक्षा, आय और लिंग जैसे जनसांख्यिकीय पैरामीटर डिजिटल भुगतान को अपनाने और उपयोग को प्रभावित करते हैं. मणि और अय्यर (2022)[xxxvii] ने तीन बिल्डिंग ब्लॉक की पहचान की जो डिजिटल भुगतान के प्रसार को निर्धारित करते हैं: कर्ता और संस्थान; आपूर्ति-पक्ष के कारकों का प्रतिनिधित्व करने वाली तकनीक (या जानकारी); और डिजिटल भुगतान की मांग. इस बीच भावसार और सामंत (2022),[xxxviii] भारत में डिजिटल भुगतानों की स्थिरता का मूल्यांकन करने के लिए डायनामिक साधारण न्यूनतम वर्ग विधि (डीओएलएस) के साथ-साथ सह-एकीकरण के लिए एक ऑटोरेग्रसिव (सांख्यिकी के उस मॉडल को ऑटोरिग्रेसिव या स्वसमाश्रयी कहा जाता है जो पूर्व के मूल्य के आधार पर भविष्य के मूल्य का अनुमान लगाता है) वितरित अंतराल मॉडल (एआरडीएल) बाउंड टेस्ट लागू किया. अध्ययन में पाया गया कि भारत में डिजिटल भुगतानों की स्थिरता राष्ट्रीय आय और वित्तीय साक्षरता पर निर्भर करती है.

बैंक फॉर इंटरनेशनल सेटलमेंट्स की पेमेंट्स एंड मार्केट इंफ्रास्ट्रक्चर्स समिति के 2023 के एक अध्ययन के अनुसार, महामारी के बाद के वर्षों में डिजिटल लेन-देन की कुल राशि और मात्रा मुख्य रूप से कार्ड के ज़रिए भुगतानों को व्यापक रूप से अपनाने से प्रेरित थी. हालांकि, नकदी की भारी मांग को स्वीकार करते हुए, शोध पत्र प्रस्तावित सेंट्रल बैंक डिजिटल करेंसी (सीबीडीसी) को नकदी की इस मांग के प्रति सचेत रहने की आवश्यकता पर संकेत देता है.[xxxix]

फ़ोनपे प्लस और बोस्टन कंसल्टिंग ग्रुप की एक हालिया रिपोर्ट में कहा गया है कि जबकि भविष्य में डिजिटल लेन-देन में वृद्धि भुगतान के बुनियादी ढांचे और व्यापारी स्वीकृति नेटवर्क के और विस्तार, मूल्य श्रृंखला के डिजिटल परिवर्तन और वित्तीय सेवाओं के बाज़ार के विकास से प्रेरित होगी लेकिन इसके लिए कड़े साइबर सुरक्षा उपायों के माध्यम से उपभोक्ता विश्वास विकसित करने, ऑनबोर्डिंग और केवाईसी प्रक्रियाओं को सरल बनाने, भुगतान प्रावधान के व्यवसाय की आर्थिक व्यवहार्यता और लाभप्रदता सुनिश्चित करने, बैंकिंग प्रणाली पर दबाव कम करने और राष्ट्रीय डिजिटल बुनियादी ढांचे को मज़बूत करने की दिशा में लगातार प्रयासों की आवश्यकता है.[xl] हाल ही में, इलेक्ट्रॉनिक भुगतानों पर आरबीआई के आंकड़ों के विश्लेषण में पाया गया कि अपनाए जाने और उपयोग दोनों के मामले में यूपीआई दूसरों से बेहतर प्रदर्शन करता है.[xli]

ऐसे कई अध्ययन हैं जिनमें यह पड़ताल की गई है कि कैसे डिजिटल भुगतानों में वृद्धि आर्थिक विकास को सकारात्मक रूप से प्रभावित करती है. ज़ान्डी और अन्य (2016)[xlii] ने 2011 से 2015 तक 70 देशों में इस संबंध की जांच की. उन्होंने पाया कि डिजिटल भुगतानों को अपनाने में एक प्रतिशत की वृद्धि से उपभोग में 104 बिलियन अमेरिकी डॉलर और जीडीपी में 0.04 प्रतिशत की वृद्धि होती है. इसने यह भी दर्ज किया कि आर्थिक विकास पर डिजिटल भुगतानों का अधिक प्रभाव विकासशील देशों पर ज़्यादा नज़र आ रहा है. टी और ऑंग (2016),[xliii] ने यूरोपीय अर्थव्यवस्था के संदर्भ में संबंध का विश्लेषण करते हुए, पाया कि जीडीपी पर कैशलेस भुगतानों के दीर्घकालिक प्रभावों के साक्ष्य हैं जबकि अल्पावधि में ऐसे प्रभाव महत्वपूर्ण नहीं हैं. अपने हिस्से के लिए, लाउ (Lau) और अन्य (2020)[xliv] ने डिजिटल भुगतानों और आर्थिक विकास के बीच संपर्क को दर्ज करने के लिए एक मॉडल विकसित किया जो पहले वाले (डिजिटल भुगतान) का बाद वाले (आर्थिक विकास) पर सकारात्मक प्रभाव को प्रसारित करता है. यह मॉडल जीडीपी वृद्धि को बढ़ावा देने के लिए तीन संचरण चैनलों की पहचान करता है: घरेलू उपभोग, निवेश व्यय और सरकारी व्यय में वृद्धि.

रविकुमार और अन्य (2019)[xlv] के अनुसार, डिजिटल भुगतानों का अल्पावधि में भारत में वास्तविक जीडीपी पर महत्वपूर्ण प्रभाव पड़ता है, लेकिन लंबी अवधि में भी यही प्रवृत्ति बने रहने की उम्मीद नहीं है. हालांकि, इस परिणाम के विपरीत, पैनल डाटा सहएकीकरण का उपयोग करते हुए, श्रीनु (2020)[xlvi] ने पाया कि अल्पावधि के बजाय भारत में लंबी अवधि में आर्थिक विकास पर डिजिटल भुगतानों का महत्वपूर्ण प्रभाव रहेगा.

इस बीच, पैंग, एनजी और लाउ (2022),[xlvii] ने भुगतान और बाज़ार बुनियादी ढांचे पर समिति (सीपीएमआई) के 27 सदस्य देशों में डिजिटल भुगतानों और आर्थिक विकास के बीच संबंध का मूल्यांकन किया.[d] इस अध्ययन ने जांच के तहत विकसित और विकासशील देशों के बीच इस संबंध का तुलनात्मक आकलन प्रदान किया. हालांकि अध्ययन में आर्थिक विकास और डिजिटल भुगतानों के सभी तीन तरीकों (डेबिट कार्ड, क्रेडिट कार्ड और ई-मनी भुगतान) के बीच सकारात्मक संबंध पाया गया लेकिन निश्चित प्रभाव पैनल मॉडल के आधार पर केवल ई-मनी भुगतान के मामले में ही कार्य-कारण सांख्यिकीय रूप से महत्वपूर्ण निकला. अध्ययन में यह भी पाया गया कि डिजिटल भुगतानों का आर्थिक विकास पर प्रभाव विकासशील देशों की तुलना में विकसित अर्थव्यवस्थाओं में अधिक मज़बूत है. शोध पत्र में कड़ी साइबर सुरक्षा सुनिश्चित करने, डिजिटल भुगतानों की और अधिक स्वीकार्यता के बारे में जागरूकता बढ़ाने और व्यापारियों को ग्राहकों से डिजिटल भुगतान स्वीकार करने के लिए प्रोत्साहित करने वाले उपायों के कार्यान्वयन की सिफ़ारिश की गई है.

जैसा कि हम यहां देखते हैं, इन दस्तावेज़ों में अनिवार्य रूप से जीडीपी पर डिजिटल बाज़ारों के प्रभाव को देखा गया है. हालांकि, विपरीत कार्य-कारण तार्किक रूप से लागू होता है. यूपीआई भुगतानों पर यह तीन कारणों से और भी अधिक लागू होता है. पहला, यूपीआई मुख्य रूप से उपभोग व्यय को प्रभावित करता है. दूसरा, भारत जैसी उपभोग-संचालित अर्थव्यवस्था के लिए, जीडीपी बढ़ने के साथ यूपीआई भुगतान में वृद्धि होने के पर्याप्त साक्ष्य हैं. तीसरा, क्लासिक कीन्सीयन खपत समारोह मॉडल के संदर्भ में, खपत को उपभोग के लिए उपलब्ध आय द्वारा संचालित एक आश्रित चर के रूप में माना जाता है (जिसमें जीडीपी इसकी सबसे अच्छी प्रतिनिधि है).[xlviii] हालांकि, जीडीपी और डिजिटल भुगतान, विशेषकर यूपीआई भुगतान, पर दस्तावेज़ों के मौजूदा पहलुओं में इसकी अनुपस्थिति के कारण इस कार्य-कारण संबंध का एक अनुभवजन्य परीक्षण साफ़ दिखता है.

फ्लेचर स्कूल ऑफ लॉ एंड डिप्लोमेसी, टफ्ट्स यूनिवर्सिटी[xlix] द्वारा प्रकाशित डिजिटल इंटेलिजेंस इंडेक्स का 2020 का पुनर्प्रकाशन 358 संकेतकों पर आधारित एक व्यापक सूचकांक है, जिसे दो श्रेणियों में वर्गीकृत किया गया है: डिजिटल विकास और डिजिटल विश्वास. 'डिजिटल विकास' को चार स्तंभों द्वारा परिभाषित किया गया है: आपूर्ति की स्थिति, मांग की स्थिति, संस्थागत वातावरण और नवाचार और परिवर्तन. इन स्तंभों के आधार पर, डिजिटल इवोल्यूशन स्कोरकार्ड 90 अर्थव्यवस्थाओं में डिजिटल विकास की स्थिति और दर (2008-2019 की समयावधि में डिजिटलकरण की वृद्धि के रूप में परिभाषित) के बारे में अंतर्दृष्टि बनाता है. इस स्कोरकार्ड पर आधारित विश्लेषण अर्थव्यवस्थाओं को चार श्रेणियों में वर्गीकृत करता है:[l]

· स्टैंड आउट: डिजिटल विकास का उच्च स्तर, डिजिटल विकास की मज़बूत गति

· स्टॉल आउट: डिजिटल विकास का उच्च स्तर, डिजिटल विकास की कमज़ोर गति

· ब्रेक आउट: डिजिटल विकास का निम्न स्तर, डिजिटल विकास की मज़बूत गति

· वॉच आउट: डिजिटल विकास का निम्न स्तर, डिजिटल विकास की कमज़ोर गति

2020 के सूचकांक में भारत को ब्रेक आउट अर्थव्यवस्था के रूप में वर्गीकृत किया गया है: डिजिटल विकास की स्थिति में 61वां और गति में चौथा स्थान. रिपोर्ट बताती है कि डिजिटल पारिस्थितिकी तंत्र में प्रचलित मांग की स्थितियों को प्रभावित करने वाले कारकों पर प्रदर्शन में सुधार करके भारत की डिजिटल विकास की गति को और तेज़ किए जाने की काफ़ी गुंजाइश है. रिपोर्ट इन कारकों की पहचान करती है और भारत में डिजिटल लेन-देन की वृद्धि को परिभाषित करने वाले तंत्र पर अंतर्दृष्टि प्रदान करती है.

जैसा कि पहले कहा गया है, जीडीपी के एक क्रियाकलाप के रूप में यूपीआई भुगतानों पर शोध की कमी है. पूरी तरह स्पष्ट है कि ऐसा कोई विश्लेषण नहीं है जिसने जीडीपी में वृद्धि के आधार पर डिजिटल के भविष्य के परिदृश्य को देखा हो. यह वर्तमान शोध पत्र के लिए एक महत्वपूर्ण प्रवेश बिंदु बनाता है. इसलिए यह शोध पत्र कीनेसियन खपत समारोह द्वारा प्रदान किए गए सैद्धांतिक आधार पर, एक इकोनोमेट्रिक मॉडलिंग फ्रेमवर्क के माध्यम से विभिन्न जीडीपी वृद्धि प्रक्षेपवक्रों के आधार पर परिदृश्य बनाने का प्रयास करता है. दो दरारें हैं, जिन्हें इस प्रक्रिया में, यह शोध पत्र भरने का प्रयास करता है. पहला, यह दस्तावेज़ों में अब भी अनुत्तरित रहे प्रश्नों को संबोधित करने का प्रयास करता है: आर्थिक विकास का यूपीआई भुगतान के आकार पर क्या प्रभाव होता है? इसे देखते हुए, विभिन्न जीडीपी वृद्धि परिदृश्यों के तहत यूपीआई बाज़ारों का आकार क्या होगा? दूसरा, यह एक अग्रणी पद्धतिगत ढांचा प्रस्तुत करता है जो भविष्य के अध्ययनों में दोहराया जा सकता है जो समान प्रश्नों का जवाब ढूंढने का प्रयास करते हैं.

वैश्विक स्तर पर, डिजिटल लेन-देन में वृद्धि का श्रेय मानव विकास, वित्तीय समावेशन, डिजिटल समावेशन, इंटरनेट कनेक्टिविटी और डिजिटल उपकरणों के स्वामित्व के मामले में हुई प्रगति को दिया गया है.[li] यह शोध पत्र डिजिटल लेन-देन वृद्धि में इनमें से प्रत्येक कारक के योगदान को निर्धारित करके भारत में डिजिटल लेन-देन के व्यवहार को मॉडल करने का प्रयास करता है. चूंकि ये कारक डिजिटल बाज़ार की मांग-पक्ष की ताकतों का प्रतिनिधित्व करते हैं, इसलिए इन लेखकों द्वारा किए गए सांख्यिकीय अभ्यास डिजिटल लेन-देन की मांग और उनकी वृद्धि के बीच अंतःक्रिया को निर्धारित करते हैं. नीचे समीकरण (1) बताता है कि डिजिटल लेन-देन में वृद्धि की व्याख्या वित्तीय समावेशन द्वारा बैंक खातों के स्वामित्व और उपयोग के रूप में और डिजिटल कनेक्टिविटी द्वारा भी की जाती है. यह इस तथ्य से स्वयं सिद्ध होता है कि बैंक खाते और इंटरनेट कनेक्शन डिजिटल लेन-देन के लिए आवश्यक हैं. पैरामीटर 'ए' और 'बी' क्रमशः उस दर का प्रतिनिधित्व करते हैं जिस पर वित्तीय समावेशन में वृद्धि करती है और और इंटरनेट कनेक्शन से मोबाइल बैंकिंग में बढ़ोत्तरी होती है.(1)

वित्तीय समावेशन और डिजिटल कनेक्टिविटी को उन चरों में विभाजित किया गया है जो डिजिटल लेन-देन की मांग करने की क्षमता और इच्छा का प्रतिनिधित्व करते हैं. ये चर आय, डिजिटल साक्षरता और डिजिटल समावेशन हैं. डिजिटल अपनाने की इच्छा निर्धारित करने वाले कारकों के प्रभाव को दर्ज करने के लिए डिजिटल कनेक्टिविटी को एक परोक्षी के रूप में पेश किया जाता है. उनमें से कुछ कारक ई-कॉमर्स, नेटवर्क इंफ़्रास्ट्रक्चर की स्थिति, स्मार्टफ़ोन का स्वामित्व और इंटरनेट उपयोग का बचाव और सुरक्षा हैं.

पी समय टी पर होने वाले कारकों के संचयी प्रभाव को संदर्भित करता है और सभी क्रॉस-सेक्शन इकाइयों के लिए समान होता है

बी डिजिटल लेन-देन के मूल्य की लोच को नेटवर्क इंफ़्रास्ट्रक्चर को अपनाने में परिवर्तन के लिए संदर्भित करता है

सी वित्तीय समावेशन की लोच को अवशिष्ट आय प्रभाव में परिवर्तन के लिए संदर्भित करता है जो अन्य चरों के व्यवहार में शामिल नहीं है

डी वित्तीय समावेशन की लोच को डिजिटल लेन-देन को अपनाने की क्षमता में परिवर्तन के लिए संदर्भित करता है

ई वित्तीय समावेशन की लोच को डिजिटल विभाजन में परिवर्तन के लिए संदर्भित करता है

एफ़ डिजिटल अपनाने के लिए इच्छा की लोच को अवशिष्ट आय प्रभाव में परिवर्तन के लिए संदर्भित करता है जो अन्य चरों के व्यवहार में शामिल नहीं है

जी डिजिटल अपनाने के लिए इच्छा की लोच को डिजिटल लेन-देन को अपनाने की क्षमता में परिवर्तन के लिए संदर्भित करता है

एच डिजिटल अपनाने के लिए इच्छा की लोच को डिजिटल विभाजन में परिवर्तन के लिए संदर्भित करता है

पी और क्यू समय टी पर होने वाले कारकों के संचयी प्रभाव को संदर्भित करते हैं और सभी क्रॉस-सेक्शन इकाइयों के लिए समान हैं

समीकरण (1), (2) और (3) सर्वोत्कृष्ट कोब-डगलस उत्पादन क्रिया के रूपांतरण हैं.(ई) समीकरण (1) में, वित्तीय समावेशन और डिजिटल अपनाने की इच्छा इनपुट हैं, जबकि डिजिटल लेन-देन का मूल्य आउटपुट है. समीकरण (2) में, डिजिटल कौशल, डिजिटल असमानता और आय इनपुट हैं जबकि वित्तीय समावेशन आउटपुट है. समीकरण (3) में, डिजिटल कौशल, डिजिटल असमानता और आय इनपुट हैं, जबकि नेटवर्क इंफ़्रास्ट्रक्चर को अपनाना आउटपुट है. प्रत्येक समीकरण में समय की एक क्रिया जोड़ी जाती है ताकि प्रस्तुत संरचना की स्थानिक गतिशीलता पर कुछ लौकिक प्रभावों को मापा जा सके. इस चर को शामिल करने से मॉडल को किसी दिए गए समय में सभी क्रॉस-सेक्शन को प्रभावित करने वाले सामान्य झटकों और कारकों के प्रभावों को ध्यान में रखने की अनुमति मिलती है और इस तरह से इन प्रभावों से प्रेरित क्रॉस-सेक्शनल निर्भरता भी. उपयुक्त उदाहरण कोविड-19 महामारी, डिजिटल पारिस्थितिकी तंत्र और अर्थव्यवस्था की समग्र स्थिति और नेटवर्क प्रभाव हैं. समय का मानदंड प्रसंभाव्य प्रक्रियाओं की गैर-स्थिरता को नियंत्रण में रखता है.

इस विश्लेषण का उद्देश्य भारत में विमुद्रीकरण या डिमोनेटाइजेशन के बाद के युग में डिजिटल लेन-देन द्वारा घातांक में की गई वृद्धि के प्रदर्शन को समझना है. 2016 में भारत सरकार द्वारा किए गए विमुद्रीकरण ने डिजिटल लेन-देन की वृद्धि की व्याख्या करने वाले मॉडल के पुनर्निर्धारण को मजबूर किया. इसलिए, विमुद्रीकरण इस मॉडल में एक संरचनात्मक विराम का प्रतिनिधित्व करता है. भारत में विमुद्रीकरण के दौरान यूपीआई की लॉन्चिंग उपरोक्त संरचनात्मक विराम के निहितार्थ को परिभाषित करती है.

इस मॉडल का अनुमान 2018-19 से 2021-22 तक की अवधि में 32 राज्यों/केंद्र शासित प्रदेशों के एक पैनल डाटा सेट, जिनके लिए लगातार डाटा उपलब्ध है, पर आधारित है. यह अनुमान एक छोटे पैनल पर निर्भर करता है, अर्थात्, एन>टी, जहां एन क्रॉस सेक्शन की संख्या को संदर्भित करता है और टी समय इकाइयों की संख्या को संदर्भित करता है. प्राथमिक समय की इकाई एक वर्ष है.

फ़ोनपे-आधारित यूपीआई लेन-देन पर राज्य-वार डाटा का उपयोग मात्रा निर्धारित करने के अभ्यास के लिए किया गया है. चूंकि फ़ोनपे लगभग 50 प्रतिशत की हिस्सेदारी के साथ यूपीआई लेन-देन की बाज़ार हिस्सेदारी पर हावी है, इसलिए यह मान लिया गया है कि फ़ोनपे-आधारित यूपीआई लेन-देन की विशेषता वाले रुझान भारत में कुल डिजिटल लेन-देन के व्यवहार के बारे में बताते हैं. यह मानते हुए कि यूपीआई लेन-देन में राज्य-वार हिस्सा फ़ोनपे-आधारित यूपीआई लेन-देन के समान ही है, राज्यवार यूपीआई लेन-देन के कुल मूल्य की गणना की गई है. फ़ोनपे-आधारित यूपीआई लेन-देन का तिमाही डाटा फ़ोनपे वेबसाइट से लिया गया है.[lii] यूपीआई लेन-देन के राज्य-वार मूल्य पर वार्षिक आंकड़े तिमाही आंकड़ों को उचित रूप से एकत्रित करके प्राप्त किए गए हैं.

भारत में डिजिटल लेन-देन पर आय प्रभाव के अनुमान के लिए आय के परोक्षी के रूप में शुद्ध राज्य घरेलू उत्पाद (एनएसडीपी) का उपयोग किया गया है. एनएसडीपी (2011-12 की स्थिर कीमतों पर) के लिए वार्षिक राज्यवार डाटा भारतीय रिज़र्व बैंक (आरबीआई) की वेबसाइट से प्राप्त किया गया है.[liii] 2021-22 में एनएसडीपी के लापता मान (मिसिंग वैल्यू) ये यह माना जा रहा है कि भारत के इस वर्ष के लिए शुद्ध घरेलू उत्पाद में राज्यवार हिस्सा इस विश्लेषण में शामिल पिछले तीन वर्षों के समान है. वास्तव में, इन तीन वर्षों में एनएसडीपी के राज्य-वार हिस्से काफ़ी स्थिर रहे हैं. एनएसडीपी का उपयोग मॉडल को वास्तविक अर्थव्यवस्था और भुगतान प्रणाली के बीच परस्पर क्रिया पर ध्यान आकर्षित करने की अनुमति देता है.

वित्तीय समावेशन की सीमा और डिग्री को भारत में विभिन्न राज्यों में चालू खाता और बचत खाता (कासा-CASA) जमा के कुल मूल्य द्वारा दर्शाया जाता है. चूंकि डिजिटल लेन-देन के लिए बैंक खाता होना अनिवार्य है, इसलिए डिजिटल लेन-देन पर वित्तीय समावेशन के प्रभाव को कासा जमा में बदलाव के माध्यम से प्रसारित किया जाता है. कासा जमा के मूल्य पर राज्य-वार वार्षिक डाटा आरबीआई की वेबसाइट से लिया गया है.[liv]

डिजिटल कौशल के स्तर और डिजिटल लेन-देन के व्यवहार पर उनके प्रभाव को दर्ज करने के लिए परोक्षी के रूप में 25+ आयु के वयस्कों के औसत शिक्षा वर्षों (एमएसवाई) और स्कूल में प्रवेश वाली आयु के बच्चे द्वारा अपेक्षित शिक्षा वर्षों (ईएसवाई) के एक साधारण औसत का उपयोग किया गया है. एमएसवाई और ईएसवाई पर उपराष्ट्रीय डाटा ग्लोबल डाटा लैब (जीडीएल) की वेबसाइट से प्राप्त किया गया है.[lv] यह चर मानव विकास के कई आयामों में से एक है जो डिजिटल लेन-देन को अपनाने को प्रभावित करता है. इस चर का चुनाव इस धारणा पर आधारित है कि इस चर और डिजिटल कौशल के बीच एक मज़बूत संबंध है, क्योंकि अध्ययनों ने इस तरह के संबंध का प्रमाण पाया है.[lvi],[lvii]

किसी राज्य/केंद्र शासित प्रदेश में वायरलेस मोबाइल इंटरनेट सदस्यताओं के आकार का उपयोग डिजिटल होने की इच्छा के परोक्षी के रूप में किया जाता है. यह शोध पत्र स्वीकार करता है कि यह डिजिटल को अपनाए जाने के माप के रूप में तुलनात्मक रूप से अपरिष्कृत है. आखिरकार, डिजिटल भुगतान प्रणाली किसी राज्य/केंद्र शासित प्रदेश में डिजिटलीकरण के कई आयामों में से महज़ एक है. यह विश्लेषण मानता है कि जो कारक डिजिटलीकरण को सकारात्मक रूप से प्रभावित करते हैं, वे भी इंटरनेट के उपयोग को बढ़ाते हैं, कम से कम तब तक जब तक कि सार्वभौमिक रूप से अपनाने और कवरेज का लक्ष्य प्राप्त नहीं हो जाता. इसका तात्पर्य है कि इंटरनेट के उपयोग और डिजिटलीकरण के रूप में समग्र रूप से प्राप्त प्रगति के बीच एक सहसंबंध है, न कि कारण-और-प्रभाव संबंध. इसके अलावा, चूंकि डिजिटल लेन-देन करने के लिए इंटरनेट सदस्यता आवश्यक है, यह माना जाता है कि डिजिटल होने की अधिक इच्छा इंटरनेट सदस्यता में वृद्धि में परिलक्षित होगी. वायरलेस मोबाइल इंटरनेट ग्राहकों का वार्षिक उपराष्ट्रीय डाटा भारतीय दूरसंचार नियामक प्राधिकरण (ट्राई) की वेबसाइट से हासिल किया गया है.[lviii] यह राज्य-स्तरीय डाटा सेवा क्षेत्रों के आंकड़ों से प्राप्त होता है, यह मानते हुए कि राज्य स्तर और सेवा क्षेत्र स्तर पर सदस्यताओं की संख्या के बीच संबंध पूरी अवधि में स्थिर रहते हैं.

लिंग के आधार पर आय असमानता की गणना किसी राज्य/केंद्र शासित प्रदेश में पुरुषों और महिलाओं की क्रय शक्ति क्षमता के बीच 2011 में प्रति व्यक्ति सकल राष्ट्रीय आय के प्राकृतिक लघुगणक के अंतर के रूप में की जाती है. आय के लघुगणक पर उपराष्ट्रीय डाटा जीडीएल वेबसाइट से प्राप्त किया गया है.[lix] इस चर का उपयोग भारत में डिजिटल लेन-देन के मूल्य पर डिजिटल समावेशन के प्रभाव के परोक्षी के रूप में किया जाता है. वैश्विक संदर्भ में किए गए अध्ययनों में पाया गया है कि आईसीटी और लैंगिक असमानता के बीच नकारात्मक संबंध है और लैंगिक असमानता और आय असमानता के बीच सकारात्मक संबंध है. डिजिटल डिवाइड आय या लैंगिक असमानता जैसी अन्य असमानताओं को पुष्ट करता है. इसलिए, लैंगिक असमानता डिजिटल असमानता से सकारात्मक रूप से संबंधित है.[lx],[lxi]

उपरोक्त मॉडल में विभिन्न समीकरणों को पैनल प्रतिगमन विधियों का उपयोग करके उनके लॉग-रैखिक रूप में अनुमानित किया गया है. चूंकि समीकरणों (2) और (3) द्वारा दर्शाए गए विभिन्न कारकों की परस्पर क्रिया डिजिटल लेन-देन पर उनके प्रभाव से संबंधित है, इसलिए उनका अनुमान केवल अध्ययन के समय की अवधि के लिए लगाया गया है. कोई यह तर्क दे सकता है कि आय और डिजिटल लेन-देन एक साथ निर्धारित होते हैं. यह तर्क आय के उपभोग गुणक पर, कुल लेन-देन में होने वाली वृद्धि में डिजिटल लेन-देन के हिस्से में बढ़ोत्तरी के सकारात्मक प्रभाव पर आधारित है. यद्यपि लंबे समय में यह होने की उम्मीद की जा सकती है लेकिन इस अध्ययन द्वारा विचार किए जा रहे अल्पावधि में इसकी बहुत ही कम संभावना है. महामारी की अवधि के दौरान, जब डिजिटल लेन-देन में वृद्धि हुई थी, आर्थिक वृद्धि नकारात्मक थी. ये तथ्य अध्ययन की अवधि में डिजिटल लेन-देन और आय की एकरूपता को खारिज करते हैं.

log yit= a logx1it + b log x2it +p log(t) +uit (4)

log x1it= c logx3it + d log x4it +e log x5it + q log(t) +vit (5)

log x2it= f logx3it + g log x4it +h log x5it + r log(t) +wit (6)

जुटाए गए साधारण लघु वर्ग (पोल्स-POLS), निश्चित प्रभाव (एफ़ई-FE) मॉडल और संयोगिक प्रभाव (आरई-RE) मॉडल के बीच का चुनाव मॉडल चयन परीक्षण पर आधारित है, जिसके परिणाम परिशिष्ट में दिए गए हैं. मॉडल चयन के लिए डर्बिन वू हॉसमैन परीक्षणों का उपयोग किया गया है. गैर-स्थिर आश्रित और व्याख्यात्मक चर के मामले में वैध अनुमान सुनिश्चित करने के लिए अनुमानित प्रतिगमन के अवशिष्टों का परीक्षण गैर-स्थिरता के लिए किया गया है. विषमविचरण, क्रमिक सहसंबंध और क्रॉस-सेक्शनल निर्भरता का पता लगाने वाले परीक्षण भी किए गए हैं और सांख्यिकीय विसंगतियों की उपस्थिति के लिए मज़बूत मानक त्रुटियों का उपयोग अनुमान के लिए किया गया है.

परिशिष्ट में सहसंबंध मैट्रिक्स हमें अनुमानित मॉडल में शामिल चरों के बीच जोड़ीवार सहसंबंध के बारे में सूचित करता है. प्रथम दृष्टया, ऐसा प्रतीत होता है कि आय स्तर डिजिटलीकरण प्रक्रिया से संबंधित विकास के मापदंडों के बजाय, विचाराधीन अवधि के लिए डिजिटल लेन-देन के व्यवहार की व्याख्या कर सकते हैं. वित्तीय समावेशन, नेटवर्क बुनियादी ढांचे को अपनाना और आय डिजिटल लेन-देन के साथ दृढ़ता से सकारात्मक रूप से संबंधित हैं. डिजिटल कौशल कुछ हद तक डिजिटल लेन-देन के साथ सहसंबंधित हैं. डिजिटल असमानता का डिजिटल लेन-देन के साथ एक नकारात्मक लेकिन कमज़ोर सहसंबंध है (देखें परिशिष्ट में सहसंबंध मैट्रिक्स). पिछले अनुभाग में उल्लिखित संरचनात्मक मॉडल के कार्य डिजिटल लेन-देन, आय स्तर, वित्तीय समावेशन और डिजिटल लेन-देन के लिए इच्छा के बीच महत्वपूर्ण बातचीत के संदर्भ में व्यापक रूप से दर्ज किए गए हैं.

समीकरण (8) के प्रतिगमन परिणाम बताते हैं कि डिजिटल असमानता में एक-प्रतिशत परिवर्तन के साथ डिजिटल को अपनाने में उसी दिशा में 2.25-प्रतिशत परिवर्तन होता है, जबकि डिजिटल कौशल में एक-प्रतिशत परिवर्तन के साथ 2.29-प्रतिशत परिवर्तन विपरीत दिशा में होता है. विचाराधीन अवधि के दौरान उनके व्यवहार को देखते हुए, यह प्रतीत होता है कि कम डिजिटल कौशल और उच्च डिजिटल असमानता के साथ ज़्यादा बार डिजिटल को अपनाया जाता है. राज्यों में डिजिटल भुगतान पारिस्थितिकी तंत्र के विकास में आम कारकों (लॉग (टी) द्वारा दर्ज किए गए) के प्रभाव को ध्यान में रखते हुए, डिजिटल कौशल और डिजिटल समावेशन डिजिटल अपनाने की इच्छा में लगभग 91 प्रतिशत उतार-चढ़ाव को पकड़ लेते हैं.

यह प्रभाव अपने डिज़ाइन के आधार पर ही जोड़ीदार सहसंबंध में परिलक्षित नहीं हो सकता है. परिणाम एक ओर डिजिटल अपनाने की इच्छा और दूसरी ओर डिजिटल कौशल और डिजिटल समावेशन के बीच एक मज़बूत नकारात्मक संबंध के बारे में बताता है. बाद के चरों के मामले में खराब परिणामों ने कैशलेस आंदोलन को पटरी से नहीं उतारा है. वास्तव में, डिजिटल अपनाना इन चरों में गिरावट के लिए लचीला रहा है. ऐसा प्रतीत होता है कि डिजिटल लेन-देन उन लोगों में बढ़े हैं जिनके पास पहले से ही डिजिटल कौशल से युक्त हैं और जो डिजिटल रूप से जुड़े हुए हैं. डिजिटल समावेशन और डिजिटल साक्षरता के रूप में इसकी व्याख्या नहीं की जा सकती है, जो डिजिटल अपनाने पर नकारात्मक प्रभाव डालती है. यह निष्कर्ष निकालना उचित है कि विचाराधीन अवधि के लिए, डिजिटल लेन-देन में वृद्धि ने विकास के साथ महत्वपूर्ण तरीके से प्रभावित नहीं किया है. यह भविष्य में ऐसे परस्पर प्रभाव को रोकता नहीं है.

वित्तीय समावेशन में भिन्नता को आय में भिन्नता द्वारा समझाया गया है और और लॉग टी इसी के लगभग 91 प्रतिशत के बारे में बताता है. आय में एक-प्रतिशत वृद्धि के परिणामस्वरूप डिजिटल लेन-देन में 0.97-प्रतिशत की वृद्धि होती है. यह इन चरों के बीच मज़बूत संबंध की पुष्टि करता है जैसा कि उनके सहसंबंध में परिलक्षित होता है.

परिणाम बताते हैं कि डिजिटल लेन-देन के मूल्य में वृद्धि अनिवार्य रूप से वित्तीय समावेशन और राज्यों में डिजिटल भुगतान पारिस्थितिकी तंत्र के विकास में आम कारकों (लॉग (टी) द्वारा दर्ज किए गए) के प्रभाव द्वारा दर्ज की जाती है. यद्यपि वित्तीय समावेशन के संबंध में डिजिटल लेन-देन की लोच 2.04 है, सामान्य कारक "टी" के संदर्भ में यह लोच 0.97 है. डिजिटल लेन-देन की प्रतिक्रिया वित्तीय समावेशन के संबंध में सबसे अधिक है.

वित्तीय समावेशन और नेटवर्क बुनियादी ढांचे को अपनाने के बीच महत्वपूर्ण सहसंबंध मोबाइल बैंकिंग के लिए बढ़ती पसंद को इंगित करता है. डिजिटल लेन-देन पर डिजिटल अपनाने की इच्छा का प्रभाव उनके सहसंबंध में परिलक्षित वित्तीय समावेशन के साथ उसकी परस्पर क्रिया से होता है. यह इस परस्पर क्रिया से परे कोई अतिरिक्त प्रभाव नहीं डालता है. हालांकि, वित्तीय समावेशन के मामले में ऐसा नहीं है. यह ऐसा मामला हो सकता है कि डिजिटल लेन-देन के मूल्य में वृद्धि को वित्तीय समावेशन के बीच परस्पर क्रिया द्वारा स्पष्ट नहीं किया गया है और डिजिटल अपनाने की इच्छा को वित्तीय समावेशन के माध्यम से अवशिष्ट आय प्रभाव द्वारा स्पष्ट किया जा रहा है.

डिजिटल अपनाने की इच्छा, वित्तीय समावेशन और डिजिटल लेन-देन के मूल्य की व्याख्या में लॉग (टी) पैरामीटर पर गुणांक महत्वपूर्ण है. उदाहरण के लिए, यह प्रभावी रूप से डिजिटलीकरण के अप्रत्यक्ष प्रभाव को पकड़ता है जो डिजिटल लेन-देन के व्यवहार और डिजिटल अपनाने के साथ मौजूद नेटवर्क प्रभावों पर प्रभाव डालता है. कोविड-19 महामारी द्वारा प्रदान किए गए संकेत को भी इस पैरामीटर ने ही दर्ज किया है.

परिणाम बताते हैं कि आय का डिजिटल लेन-देन पर सकारात्मक प्रभाव बढ़े हुए वित्तीय समावेशन के माध्यम से प्रसारित होता है. जिस हद तक वित्तीय समावेशन और डिजिटल कनेक्टिविटी सकारात्मक रूप से सहसंबंधित होते हैं, आय परवर्ती को प्रभावित करती है. एक तरफ, डिजिटल अपनाने के बीच नकारात्मक सहसंबंध और दूसरी तरफ, डिजिटल समावेशन और डिजिटल कौशल, डिजिटल लेन-देन पर उनके प्रभाव में इन चरों के साथ वित्तीय समावेशन के सकारात्मक सहसंबंध पर भारी पड़ता है. यह सहसंबंध सह-अंक द्वारा दर्ज किए गए इन चरों के बीच मौजूद ट्रांसमिशन तंत्र की ताकत द्वारा बताया गया है. यह डिजिटल कौशल और डिजिटल समावेशन के संबंध में वित्तीय समावेशन और डिजिटल अपनाने की लोच में भी परिलक्षित होता है. इसका तात्पर्य है कि आय में लाभ को डिजिटल कौशल और डिजिटल समावेशन में सुधार के लिए पर्याप्त रूप से परिवर्तित नहीं किया जा रहा है. दूसरे शब्दों में, जहां आय में वृद्धि ने डिजिटल लेन-देन में वृद्धि को बढ़ाया है, वहीं विकास संबंधी मापदंडों जैसे डिजिटल साक्षरता और/या डिजिटल कौशल और डिजिटल समावेशन ने डिजिटल भुगतान के आकार को महत्वपूर्ण तरीके से प्रभावित नहीं किया है.

डिजिटल लेन-देन की संख्या में महामारी के दौरान उल्लेखनीय वृद्धि देखी गई. महामारी को छोड़ दें तो भी 2018-2022 की अवधि के दौरान डिजिटल लेन-देन का औसत मूल्य लगभग 0.19 लाख करोड़ रुपये था. महामारी के प्रभाव ने इस औसत मूल्य में 57.4 प्रतिशत की वृद्धि करके 0.30 लाख करोड़ रुपये कर दिया. हालांकि, विश्लेषणों में पाया गया कि महामारी ने कासा (CASA) जमाओं के औसत मूल्य में थोड़ी वृद्धि तो की लेकिन यह महत्वपूर्ण नहीं थी. मॉडल से ऐसा प्रतीत होता है कि महामारी से पहले भी मौजूद रहा उच्च वित्तीय समावेशन उच्च डिजिटल लेन-देन में परिवर्तित हुआ. जैसा कि मॉडल से पता चला है, महामारी के प्रभाव के बिना, वायरलेस मोबाइल इंटरनेट सदस्यताओं का वार्षिक औसत आकार 8.4 मिलियन था. महामारी के डमी प्रभाव को मानें तो यह औसत मूल्य 9.5 मिलियन तक बढ़ जाता है. ऐसा प्रतीत होता है कि महामारी ने उन लोगों के बीच इंटरनेट कनेक्टिविटी बढ़ा दी जिनके पास पहले से ही बैंक जमा थे और इससे डिजिटल लेन-देन बढ़ा दिया.

यद्यपि डिजिटल लेन-देन की हिस्सेदारी नोटबंदी से पहले 10 प्रतिशत से दोगुनी होकर 20 प्रतिशत हो गई है, भारत अभी भी एक नकदी-प्रधान अर्थव्यवस्था है. यह खंड पिछले हिस्से में चर्चा किए गए आकलन अभ्यास के प्रमुख निष्कर्षों को उजागर करने का प्रयास करता है जो भारत के एक कैशलेस अर्थव्यवस्था में संक्रमण को तेज़ करने के लिए नीति निर्माण के लिए जानकारी दे सकते हैं.

यह खंड उन परिदृश्यों में अंतराल को उजागर करने के लिए विभिन्न परिदृश्य बनाता है जो उन परिदृश्यों में संभवत: वांछित होंगे. परिदृश्य का 'संभवतः क्या हो सकता है' भाग इस धारणा पर आधारित है कि 2018-19 से 2021-22 के दौरान भारत में डिजिटल लेन-देन की वृद्धि को परिभाषित करने वाला मॉडल बनाए गए परिदृश्यों में काम करना जारी रखेगा. निर्मित परिदृश्य भविष्य में भारत के डिजिटल लेन-देन की विकास गाथा का प्रतिनिधित्व करते हैं. ये परिदृश्य निम्नलिखित प्रतितथ्यात्मकताओं पर ध्यान देते हैं: (1) क्या होगा यदि भारत पांच ट्रिलियन डॉलर की अर्थव्यवस्था में बदल जाए? (2) क्या होगा यदि भारत की वास्तविक जीडीपी की औसत वृद्धि दर अब से वर्ष 2030-31 तक 6.3 प्रतिशत या पांच प्रतिशत हो?

इन परिदृश्यों का निर्माण जुटाई गई समय-श्रृंखला और क्रॉस-सेक्शन डाटा के साथ चरों के अर्थमितीय अनुकूलन पर निर्भर करता है. यद्यपि पूर्वानुमानों का उपयोग आंतरिक संगति के उद्देश्य से इन परिदृश्यों में से प्रत्येक में अर्थव्यवस्था के विभिन्न मापदंडों को निर्धारित करने के लिए मार्गदर्शक उपकरण के रूप में किया जाता है लेकन विश्लेषण स्वयं पूर्वानुमान अभ्यास नहीं है. शोध पत्र इन परिदृश्यों में परिणामों की संभावना पर कोई दावा या निष्कर्ष नहीं दे रहा है.

भारत के पांच ट्रिलियन डॉलर की अर्थव्यवस्था बनने के परिदृश्य का उस वर्ष के आधार पर तीन मामलों में मूल्यांकन किया गया है जिसमें इस विचार के साकार होने की उम्मीद है. यद्यपि भारत सरकार को उम्मीद है कि देश 2025-26 में 5 ट्रिलियन अमेरिकी डॉलर की जीडीपी[lxii] तक पहुंच जाएगा, अंतर्राष्ट्रीय मुद्रा कोष ने इस उपलब्धि के लिए संभावित वर्ष के रूप में 2026-27[lxiii] का पूर्वानुमान लगाया है. पूर्व आरबीआई गवर्नर डी. सुब्बाराव के अनुसार, पांच ट्रिलियन डॉलर का विचार 2028-29[lxiv] तक साकार हो सकता है. इस विश्लेषण में इन सभी मामलों पर विचार किया गया है.

इनमें से प्रत्येक मामले को तीन बाह्य मापदंडों के आधार पर बनाया गया है: विनिमय दर; जीडीपी अपस्फ़ीति; और अचल पूंजी की खपत (प्रतिशत में). ऐसा माना गया है कि इनमें से प्रत्येक पैरामीटर के व्यवहार के बारे में उनके पिछले मूल्यों से जानकारी मिल जाएगी. इस जानकारी में दो घटक होते हैं: इन मापदंडों में अंतर्निहित समय श्रृंखला का स्तर और प्रवृत्ति. यह भी माना जाता है कि हालिया अवलोकन भविष्य की प्राप्तियों पर अधिक प्रभाव डालते हैं. इन मापदंडों के मूल्यों को डबल एक्सपोनेंशियल स्मूथिंग टेक्निक का उपयोग करके 2025-26, 2026-27 और 2028-29 वर्षों के लिए पूर्वानुमान लगाए गए हैं, जिसे होल्ट की रेखीय प्रवृत्ति विधि के रूप में भी जाना जाता है.

अब से और 2030-31 के बीच औसत वृद्धि की दो संभावनाओं का मूल्यांकन करते समय, जीडीपी अपस्फ़ीति और अचल पूंजी की खपत का पूर्वानुमान लगाने के लिए होल्ट की रेखीय प्रवृत्ति विधि का उपयोग किया जाता है.

पांच ट्रिलियन डॉलर की अर्थव्यवस्था परिदृश्य के प्रत्येक मामले में, पांच ट्रिलियन अमेरिकी डॉलर की सांकेतिक जीडीपी को विनिमय दर का उपयोग करके भारतीय रुपये के संदर्भ में परिवर्तित किया गया है. परिणाम वाले आंकड़े को तब वास्तविक जीडीपी पर पहुंचने के लिए जीडीपी अपस्फ़ीति से विभाजित किया जाता है. एनडीपी पर पहुंचने के लिए, अचल पूंजी की खपत को वास्तविक जीडीपी से घटाया जाता है. एनडीपी को राज्यों में विभाजित किया जाता है, जो 2018-19 से 2021-22 के दौरान प्रचलित राज्यवार हिस्सेदारी के आधार पर होता है.

अब से और 2030-31 के बीच औसत वृद्धि की दो संभावनाओं के मामले में, वास्तविक जीडीपी की गणना दोनों मामलों के लिए की जाती है. एनडीपी पर पहुंचने के लिए वास्तविक जीडीपी से अचल पूंजी की खपत को घटाया जाता है. एनडीपी को राज्यों में विभाजित किया जाता है, जो 2018-19 से 2021-22 के दौरान प्रचलित राज्यवार हिस्सेदारी के आधार पर होता है.

तालिका 2: 5 ट्रिलियन अमेरिकी डॉलर- अर्थव्यवस्था परिदृश्यों की संरचना

|

संरचनात्मक मानदंड |

|||

|

वर्ष |

विनिमय दर (अमेरिकी डॉलर से भारतीय रुपये) |

जीडीपी अपस्फ़ीतिकारक |

स्थिर पूंजी की खपत की दर (प्रतिशत में) |

|

2025-26 |

85.26 |

209.99 |

14.17 |

|

2026-27 |

87.80 |

222.34 |

14.38 |

|

2028-29 |

92.90 |

247.05 |

14.82 |

स्रोत: भारतीय रिज़र्व बैंक के आंकड़ों के आधार पर लेखकों की अपनी गणना,[lxv] [lxvi][lxvii]

तालिका 3: 2030-31 तक संभावित विकास परिदृश्यों की संरचना

|

संरचनात्मक मानदंड |

||

|

संभावित विकास दर (प्रतिशत में) |

जीडीपी अपस्फ़ीतिकारक |

स्थिर पूंजी की खपत की दर (प्रतिशत में) |

|

6.3 |

271.756 |

15.30 |

|

5 |

271.756 |

15.30 |

स्रोत: भारतीय रिज़र्व बैंक के आंकड़ों के आधार पर लेखकों की अपनी गणना,[lxviii] इंडेक्समुंडी[lxix] और ओएफ़एक्स[lxx] वेबसाइटें

समीकरण 4 और 5 का उपयोग विभिन्न परिदृश्यों में डिजिटल लेन-देन के मूल्य की गणना के लिए किया गया है. हालांकि, इस गणना के लिए उपयोग किए जाने से पहले, इन समीकरणों को राज्य-विशिष्ट ढलान डमी को शामिल करके राज्य-विशिष्ट भिन्नता में बदल दिया गया है जो निम्नलिखित के अंतर प्रभाव को पकड़ते हैं:

a) डिजिटल लेन-देन पर राज्य-विशिष्ट वित्तीय समावेशन का समीकरण 4 में प्रभाव

b) समीकरण 5 में वित्तीय समावेशन पर राज्य-विशिष्ट आय का प्रभाव

हालांकि मॉडल चयन आरई मॉडल के उपयोग का सुझाव देता है, दोनों समीकरणों (5) और (6) के बदले हुए संस्करणों की गणना जुटाए गए ओएलएस का उपयोग करके की गई है (देखें परिशिष्ट). यह अधिक व्याख्यात्मक शक्ति प्राप्त करने के लिए किया गया है जिसकी एवज में अनुमानों की दक्षता को छोड़ दिया गया है. जुटाए गए ओएलएस के परिणाम परिशिष्ट में हैं. स्थिरता के परीक्षण गैर-स्थिरता की अनुपस्थिति का सुझाव देते हैं.

2021-22 के आधार मामले की तुलना में पांच ट्रिलियन डॉलर की भारतीय अर्थव्यवस्था में राज्यों में डिजिटल लेन-देन के मान में बदलाव हो सकता है. समग्र स्तर पर, पांच ट्रिलियन डॉलर का बेंचमार्क जिस वर्ष तक पहुंच पाता है, उसके आधार पर डिजिटल लेन-देन 2021-22 में अपने मूल्य के 2.8 से 4.25 गुना हो सकता है.

तालिका 4: 5 ट्रिलियन अमेरिकी डॉलर -अर्थव्यवस्था परिदृश्यों के तहत यूपीआई बाज़ार का आकार

|

आधार वर्ष/संभावित परिदृश्य |

डिजिटल भुगतान (यूपीआई) बाज़ार का आकार (भारतीय रुपये, लाख करोड़ में) |

सांकेतिक जीडीपी का सीएजीआर (प्रतिशत में) |

वास्तविक जीडीपी का सीएजीआर (प्रतिशत में) |

सांकेतिक जीडीपी के प्रतिशत के रूप में यूपीआई लेन-देन के मूल्य का हिस्सा |

|

2021-22 (आधार मामला) |

83.8 |

लागू नहीं होता |

लागू नहीं होता |

35.4 |

|

2025-26 परिदृश्य |

242.7 |

15.9 |

8.34 |

56.9 |

|

2026-27 परिदृश्य |

280.3 |

13.2 |

6.03 |

63.8 |

|

2028-29 परिदृश्य |

356.3 |

10.1 |

4 |

76.7 |

स्रोत: लेखकों का आकलन

5 ट्रिलियन अमेरिकी डॉलर- अर्थव्यवस्था परिदृश्यों के राष्ट्रीय स्तर के यूपीआई बाज़ार आकार में राज्य-वार योगदान परिशिष्ट में दिए गए हैं. 2021-22 में, उत्तर-पूर्वी राज्य कम डिजिटल भुगतान परिणामों के कारण सबसे नीचे दिखाई दिए, जबकि केरल को छोड़कर दक्षिण भारतीय राज्यों ने सभी राज्यों में सर्वश्रेष्ठ प्रदर्शन दर्ज किया. क्षेत्रीय स्तर पर प्रदर्शन का यह पैटर्न इस परिदृश्य में काफ़ी हद तक जारी रह सकता है. 2021-22 में राज्यों/ केंद्र शासित प्रदेशों में तेलंगाना शीर्ष स्थान पर है. हालांकि, कर्नाटक सर्वश्रेष्ठ प्रदर्शनकर्ता के रूप में उभर सकता है और उपलब्धि वाले साल के बावजूद पांच ट्रिलियन-डॉलर के परिदृश्य में तेलंगाना को विस्थापित कर सकता है. महाराष्ट्र अपना दूसरा स्थान बरकरार रख सकता है.

यह ध्यान रखना महत्वपूर्ण है कि ये राज्य वे हैं जिनमें सूचना प्रौद्योगिकी और वित्त और बैंकिंग के क्षेत्रों में नेतृत्व करने वाली इनकी स्थिति के कारण अधिकतम प्रवासी आ सकते हैं. इसे देखते हुए, बढ़ती प्रवासी आबादी में अपने वित्तीय लेन-देन में नकदी के बजाय डिजिटल सेवाओं का उपयोग करने की प्रवृत्ति हो सकती है. इसके अलावा, इन क्षेत्रों में प्रौद्योगिकी विकास और उसे अपनाए जाने की दर भी भारत के अन्य राज्यों की तुलना में तेज़ है. प्रसंगवश, अंडमान और निकोबार द्वीपसमूह आधार रेखा परिदृश्य की तरह सबसे नीचे रह सकते हैं. सांकेतिक जीडीपी और कुल डिजिटल लेन-देन में हिस्सेदारी के संदर्भ में उप-राष्ट्रीय प्रदर्शन द्वारा डिजिटल बाज़ारों के आकार के संदर्भ में राज्यों/केंद्र शासित प्रदेशों के सापेक्ष प्रदर्शन को दोहराया जा सकता है.

सभी राज्य और केंद्र शासित प्रदेश अपने डिजिटल भुगतान बाज़ारों के आकार में वृद्धि दर्ज कर सकते हैं. सभी परिदृश्यों में चंडीगढ़ में सबसे बड़ी वृद्धि दर्ज की जा सकती है, उसके बाद हिमाचल प्रदेश और त्रिपुरा. अंडमान और निकोबार द्वीपसमूह सभी परिदृश्यों में डिजिटल लेन-देन में सबसे छोटी वृद्धि दर्ज कर सकता है. अंडमान और निकोबार द्वीपसमूह को छोड़कर सभी राज्य/केंद्र शासित प्रदेश 2025-26 परिदृश्य में अपने डिजिटल लेन-देन के मूल्य में 100 प्रतिशत से अधिक की वृद्धि का अनुभव कर सकते हैं. चंडीगढ़ अपने डिजिटल बाज़ारों के आकार में 305 प्रतिशत की वृद्धि दर्ज कर सभी को पीछे छोड़ सकता है.

सभी राज्य/केंद्र शासित प्रदेश 2026-27 परिदृश्य में अपने डिजिटल भुगतान बाज़ार के मूल्य में 100 प्रतिशत से अधिक की वृद्धि देख सकते हैं. अंडमान और निकोबार द्वीपसमूह और मणिपुर को छोड़कर, सभी राज्य और केंद्र शासित प्रदेश इस परिदृश्य में अपने डिजिटल भुगतान बाज़ार के आकार में कम से कम 200 प्रतिशत की वृद्धि दर्ज कर सकते हैं (निम्न आधार प्रभाव). सात राज्य/केंद्र शासित प्रदेश—अर्थात् चंडीगढ़, हिमाचल प्रदेश, त्रिपुरा, पंजाब, सिक्किम और दिल्ली—अपने डिजिटल लेन-देन के मूल्य में 300 प्रतिशत से अधिक की वृद्धि दर्ज कर सकते हैं, इन सभी को निम्न आधार प्रभाव के लिए भी ज़िम्मेदार ठहराया जा सकता है.

अंडमान और निकोबार द्वीपसमूह को छोड़कर सभी राज्य और केंद्र शासित प्रदेश 2028-29 परिदृश्य में अपने डिजिटल लेन-देन के मूल्य में 200 प्रतिशत से अधिक की वृद्धि दर्ज कर सकते हैं. मणिपुर, असम, राजस्थान, तेलंगाना और मध्य प्रदेश 200 से 300 प्रतिशत के बीच वृद्धि दर्ज कर सकते हैं. चंडीगढ़, हिमाचल प्रदेश, त्रिपुरा, पंजाब, सिक्किम, दिल्ली, मिजोरम और तमिलनाडु अपने डिजिटल लेन-देन के मूल्य में 400 प्रतिशत से अधिक की वृद्धि दर्ज कर सकते हैं.

यह खंड वर्ष 2030-31 के लिए दो विकास संभावनाओं की स्थिति में डिजिटल लेन-देन का मूल्यांकन करता है.

तालिका 5: 2030-31 तक संभावित विकास परिदृश्यों के तहत यूपीआई बाज़ार का आकार

|

आधार वर्ष/ संभावित विकास परिदृश्य (वृद्धि दर प्रतिशत में) |

डिजिटल भुगतान (यूपीआई) बाज़ार का आकार (भारतीय रुपये, लाख करोड़ में) |

सांकेतिक जीडीपी का सीएजीआर (प्रतिशत में) |

सांकेतिक जीडीपी के प्रतिशत के रूप में यूपीआई लेन-देन के मूल्य का हिस्सा |

|

2021-22 |

83.8 |

लागू नहीं होता |

35.4 |

|

6.3 |

600.7 |

12.9 |

85.4 |

|

5 |

542.7 |

11.5 |

86.2 |

स्रोत: लेखकों की अपनी गणनाएं

परिदृश्य विश्लेषण में पाया गया है कि यदि भारत को वित्त वर्ष 2030-31 में 6.3 प्रतिशत की वृद्धि दर हासिल करनी है, तो डिजिटल लेन-देन का मूल्य 2021-22 के मूल्य से लगभग 7.2 गुना अधिक हो सकता है. यदि, इसके बजाय, वृद्धि दर पांच प्रतिशत हो, तो अनुमानित मॉडल के प्रभाव से डिजिटल भुगतान का मूल्य 2021-22 के मूल्य से 6.5 गुना अधिक हो सकता है. दोनों वृद्धि परिदृश्यों में, डिजिटल लेन-देन के आकार और उसमें वृद्धि, सांकेतिक जीडीपी की हिस्सेदारी और कुल डिजिटल लेन-देन की हिस्सेदारी के मामले में राज्यों/केंद्र शासित प्रदेशों का सापेक्ष प्रदर्शन परिदृश्य एक के अनुरूप है.

6.3 प्रतिशत वृद्धि परिदृश्य के मामले में, अंडमान और निकोबार द्वीप समूह और मणिपुर को छोड़कर सभी राज्यों/केंद्र शासित प्रदेशों में उनके डिजिटल लेन-देन के मूल्य में 500 से अधिक प्रतिशत की वृद्धि दर्ज हो सकती है. चंडीगढ़ और हिमाचल प्रदेश अपने डिजिटल लेन-देन के मूल्य में 800 से 900 प्रतिशत की वृद्धि दर्ज कर सकते हैं.

पांच प्रतिशत वृद्धि परिदृश्य के मामले में, अंडमान और निकोबार द्वीप समूह को छोड़कर सभी राज्यों/केंद्र शासित प्रदेशों में डिजिटल लेन-देन के मूल्य में 400 प्रतिशत से अधिक की वृद्धि देखी जा सकती है. मणिपुर, असम, राजस्थान और तेलंगाना में 400 से 500 प्रतिशत के बीच वृद्धि देखी जा सकती है. अधिकांश राज्यों में उनके डिजिटल लेन-देन के मूल्य में 500 से 600 प्रतिशत के बीच वृद्धि देखी जा सकती है. चंडीगढ़, हिमाचल प्रदेश और त्रिपुरा अपने डिजिटल लेन-देन के मूल्य में 700 से 800 प्रतिशत के बीच वृद्धि देख सकते हैं.

डिजिटल लेन-देन में वृद्धि के मॉडल जिस तरह विकसित होते हैं उस आधार पर, इस विश्लेषण में प्रस्तुत डिजिटल लेन-देन का मूल्य एक ऊपरी सीमा, एक निचली सीमा या डिजिटल लेन-देन के ऐसे औसत मूल्य का संकेत दिया जा सकता है, जिसकी उम्मीद की जा सकती है. जैसे-जैसे विकास डिजिटल लेन-देन के मूल्य को व्यवस्थित रूप से प्रभावित करना शुरू कर देता है या जैसे डिजिटल लेन-देन का मूल्य निरंतर या घटते हुए रिटर्न को प्रदर्शित करना शुरू करता है या दोनों होते हैं, वास्तविकता के मॉडल से अधिक विचलित होने की संभावना है.

यदि इस पत्र में अनुमानित मॉडल द्वारा दर्ज किए गए डिजिटल लेन-देन के मूल्य पर वित्तीय समावेशन का प्रभाव स्थिर रहता है और मॉडल बढ़ते हुए रिटर्न को प्रदर्शित करता है लेकिन विकास डिजिटल कौशल और डिजिटल समावेशन में वृद्धि के माध्यम से डिजिटल लेन-देन के मूल्य को प्रभावित करना शुरू कर देता है, तो अगर परिदृश्य घटित होता है तो इस विश्लेषण के तहत गणना किए गए डिजिटल लेन-देन के वास्तविकता में इसकी निचली सीमा पर रहने की संभावना है. दूसरी ओर, यदि, डिजिटल लेन-देन के मूल्य पर वित्तीय समावेशन का प्रभाव अपरिवर्तित रहता है और विकास उस पर कोई सांख्यिकीय रूप से महत्वपूर्ण प्रभाव नहीं डालता है लेकिन मॉडल पैमाने पर निरंतर या घटते हुए रिटर्न को प्रदर्शित करना शुरू कर देता है, तो इस विश्लेषण के तहत गणना किए गए डिजिटल लेन-देन वास्तविकता में ऊपरी स्तर पर रहने की संभावना है.

यदि राष्ट्रीय आय में राज्यवार हिस्सेदारी में बदलाव की अनुमति दी जाती है, तो मॉडल और वास्तविकता के बीच विचलन अधिक स्पष्ट होने की संभावना है. इस हद तक कि राष्ट्रीय आय में राज्यों के शेयरों को स्थिर रखने से डिजिटल लेन-देन के मूल्य पर असमानताओं का असर प्रभावित होता है, परिदृश्य विश्लेषण के परिणाम इस प्रभाव को पर्याप्त रूप से नहीं पकड़ सकते हैं. परिदृश्य विश्लेषण में देखे गए राज्यों/केंद्र शासित प्रदेशों का सापेक्ष प्रदर्शन इस धारणा का एक कृत्रिम प्रभाव है. यह मान लिया गया है कि राज्यों के बीच आय वितरण का पैमाना (लेकिन स्थान नहीं) अपरिवर्तित रहता है, इसलिए परिदृश्य विश्लेषण में डिजिटल लेन-देन की वृद्धि पर असमानताओं में परिवर्तन के प्रभाव को पर्याप्त रूप से नहीं दर्ज किया गया है. यद्यपि मॉडल का अनुमान यह मानता है कि अंतर-राज्य असमानताएं अपरिवर्तित बनी हुई हैं, विश्लेषण में अंतर-राज्य असमानताओं पर ध्यान दिया गया है. इन अंतर-राज्य असमानताओं को ध्यान में रखने का डिजिटल लेन-देन की वृद्धि पर महत्वपूर्ण प्रभाव पड़ेगा.

भारत में डिजिटल भुगतान को गति देने के लिए एक अधिक प्रभावी रणनीति के लिए ऐसे भुगतानों की प्रतिक्रिया के एक सूक्ष्म अनुभव की आवश्यकता होती है जो उन्हें प्रभावित करने वाले मूलभूत कारकों के प्रति संवेदनशील होते हैं. ऐसी समझ बाध्यकारी वित्तीय बाधाओं के बीच महत्वपूर्ण हो जाती है. उपरोक्त विश्लेषण ऐसी समझ का प्रयास है. मौजूदा संरचनात्मक मॉडल जो डिजिटल लेन-देन के व्यवहार को नियंत्रित करता है, को मॉडल के मापदंडों को प्रभावित करके बदला जा सकता है. यह कारकों के बीच बातचीत को मज़बूत करके और डिजिटल लेन-देन के मूल्य पर एक व्यवस्थित प्रभाव डालकर संभव बनाया गया है.

भारत ने हाल के वर्षों में वित्तीय समावेशन में महत्वपूर्ण प्रगति की है. आर्थिक रूप से कमज़ोर आबादी की सामाजिक सुरक्षा को बढ़ावा देने के लिए प्रधान मंत्री जन धन योजना जैसी सरकारी योजनाएं इस तरह के बढ़त दिलाने में सहायक रही हैं.[lxxi] हालांकि , अभी विस्तार की बहुत अधिक संभावनाएं हैं और वित्तीय समावेशन में आगे वृद्धि डिजिटल भुगतानों को बढ़ावा दे सकती है. पूर्वगामी विश्लेषण द्वारा प्रदर्शित वित्तीय समावेशन के संबंध में डिजिटल लेन-देन की उच्च लोच को उचित समाधानों को लागू करके बनाए रखा जा सकता है या और भी मज़बूत किया जा सकता है. इस उद्देश्य के लिए डिजिटल समावेशन और डिजिटल साक्षरता के संभावित प्रभाव को उन्मुक्त छोड़ा जा सकता है, जैसा कि एक तरफ वित्तीय समावेशन और दूसरी तरफ डिजिटल साक्षरता और डिजिटल समावेशन के बीच सकारात्मक लेकिन महत्वहीन परस्पर क्रिया में देखा गया है.

वित्तीय प्रणाली के संरचनात्मक मुद्दों पर ध्यान देकर सार्वभौमिक कवरेज को प्राथमिकता देना- जैसे ब्याज दरों को तर्क संगत बनाना, ऋण वितरण को सुव्यवस्थित करना और बैंकिंग सेवाओं तक पहुँच में शामिल प्रक्रियाओं को सरल बनाना - विशेष रूप से डिजिटल मोड में बैंकिंग के लिए अधिक प्राथमिकता को आकर्षित कर सकता है.[lxxii]

बैंकिंग के संदर्भ में डिजिटल विभाजन को समझकर और संभावित ग्राहक की विविध आवश्यकताओं को पूरा करने वाले बैंकिंग समाधानों को अनुकूलित करके डिजिटल बैंकिंग को अधिक सुलभ बनाया जा सकता है.[lxxiii] डिजिटल बैंकिंग के लिए भाषाई बाधाएं इस तरह के डिजिटल विभाजन का एक आयाम हैं. बैंकिंग सेवाओं की लेन-देन लागत को कम करने वाले समाधानों की पहचान करके वित्तीय समावेशन को व्यापक और गहरा किया जा सकता है.[lxxiv] इस बीच, लैंगिक डिजिटल विभाजन को मानव पूंजी के विकास में निवेश करके और डिजिटल विकास की प्रक्रिया में नवाचार और नेतृत्व करने की क्षमता से पाटा जा सकता है.[lxxv] शिक्षा को अनिवार्य बनाने से महिलाओं के बीच मानव पूंजी के विकास में मदद मिल सकती है, जैसे कि स्टेम (एसटीईएम- STEM) शिक्षा को बढ़ावा देना, शैक्षिक अवसरों के बारे में जागरूकता बढ़ाना और वयस्क शिक्षा में बाधाओं को दूर करना शामिल है. श्रम बाज़ार में भागीदारी में सुधार लाना और महिलाओं की श्रम भागीदारी को बढ़ावा देना मानव पूंजी संचय को आर्थिक प्रगति में बदल सकता है.

लैंगिकता से इतर डिजिटल विभाजन को पाटना भी डिजिटल निरक्षरता से उत्पन्न बाधाओं को समाप्त करने से मज़़बूती से जुड़ा हुआ है, जो बैंक धोखाधड़ी और साइबर अपराध से उत्पन्न खतरों को बढ़ाते हैं और ऑनलाइन बैंकिंग को बाधित करते हैं. डिजिटल समाधानों को अपनाने के साथ आने वाले नवीनता-संबंधी जोखिमों, एजेंट-संबंधी जोखिमों और डिजिटल-प्रौद्योगिकी-संबंधी जोखिमों का ख़्याल रखने वाले तंत्र डिजिटल साक्षरता पर ध्यान देने के लिए ठीक हैं.[lxxvi] योजनाएं इंटरनेट उपयोग जैसे मापदंडों में अंतर द्वारा समझाए गए उपयोग पैटर्न की विविधता, जैसे कि आयु, शिक्षा, लिंग और तकनीक के साथ संवाद करने का आकर्षण पर विचार करके अधिक प्रभाव डाल सकती हैं, जो ऐसे इंटरनेट उपयोग के लिए सुसंगत है.[lxxvii] वित्तीय जागरूकता में सुधार के प्रयासों का समर्थन करने वाली संस्थागत क्षमता का निर्माण भौतिक वित्तीय समावेशन को डिजिटल बैंकिंग में बदलने में मदद कर सकता है.[lxxviii] आजीविका को बढ़ाने के लिए डिजिटल टूल के अनुप्रयोग का विस्तार करके डिजिटल साक्षरता कार्यक्रमों के प्रभाव को गहरा किया जा सकता है. दूसरे शब्दों में, ऐसे साक्षरता कार्यक्रमों की मूलभूत संरचना में रोज़गार क्षमता से संबंधित चिंताओं को शामिल किया जाना चाहिए.[lxxix]

इस शोध पत्र का उद्देश्य आर्थिक वृद्धि के कुछ काल्पनिक परिदृश्यों के तहत भारत के यूपीआई भुगतान बाज़ार के आकार पर कुछ अनुमान लगाना था. लेखकों ने दावा नहीं किया है कि ये प्रवृत्ति डाटा या टाइम-सीरीज़ अर्थमेट्रिक्स पर आधारित पूर्वानुमान हैं, क्योंकि वर्तमान में उपलब्ध डाटा-सेट की सीमाओं को देखते हुए कार्य संभव नहीं है. इस शोध पत्र द्वारा अपनाए गए सरल ढांचे भविष्य में सामने आने वाली संरचनात्मक दरारों को समायोजित नहीं करते हैं. इसलिए, इस अभ्यास में उत्पन्न सभी संख्याएँ कुछ "नियंत्रित स्थितियों" की धारणाओं पर आधारित हैं जैसा कि आधार मामले में प्रचलित हैं, जबकि हम एक ऐसी स्थिति को देखते हैं जब कुछ बाह्य मापदंडों को आधार मामले से बदल दिया जाता है. यहाँ, संबंधित बाह्य चर आर्थिक विकास है जैसा कि परिदृश्यों द्वारा निर्धारित किया गया है.

फिर भी, ये बाधाएं इस शोध पत्र में उल्लिखित नीतिगत सिफारिशों की प्रासंगिकता को कम नहीं करती हैं. मात्रात्मक परिदृश्य तैयार करने के अभ्यास को करते हुए, शोध पत्र भारत के एक कैशलेस अर्थव्यवस्था में परिवर्तन को गति देने के लिए आवश्यक कुशल रणनीति विकसित करने में अंतर्दृष्टि प्रदान करने में सक्षम रहा है. शोध पत्र एक ऐसे मॉडल की अवधारणा करता है जो डिजिटल लेन-देन के मूल्य में वृद्धि को समझाने का प्रयास करता है, जिसमें उन कारकों के बीच बातचीत को मापा जाता है जो इस वृद्धि के लिए बेहद महत्वपूर्ण हैं. ट्रांसमिशन तंत्र की एक पैरामीट्रिक संरचना जो वित्तीय समावेशन, डिजिटल समावेशन, डिजिटल कौशल और डिजिटल अपनाने के बीच परस्पर क्रिया को परिभाषित करती है - जैसा कि वे डिजिटल लेन-देन के व्यवहार से संबंधित हैं - को विकसित किया गया है और उसका अनुमान लगाया गया है.

अनुमान में पाया गया कि वित्तीय समावेशन भारत की भुगतान प्रणाली के डिजिटलीकरण के लिए प्रेरक शक्ति रहा है. परिणाम बताते हैं कि डिजिटल साक्षरता और डिजिटल समावेशन के प्रदर्शन में सुधार करने से बेहतर परिणामों के लिए डिजिटल लेन-देन की वृद्धि का पुनः अंशांकन (अंशांकन करने का अर्थ किसी उपकरण पर मापन इकाइयों का निर्धारण करना, ताकि किसी अन्य वस्तु या क्रिया का सही मापन किया जा सके) किया जा सकता है. इस शोध पत्र में पाया गया कि महामारी का प्रभाव उन लोगों के बीच इंटरनेट को अपनाने के मामले में अधिक होने की संभावना थी जो पहले से ही वित्तीय रूप से जुड़े थे.

विश्लेषण उन संभावित परिवर्तनों का भी संकेत देता है जो डिजिटल भुगतानों में वृद्धि के वर्तमान ढांचे को बदल सकते हैं. इस शोध पत्र के लिए किए गए सांख्यिकीय अभ्यास के परिणामों के आधार पर, भुगतान प्रणाली के तेजी से डिजिटलीकरण के लिए संभावित कार्यों की रूपरेखा भी तैयार की गई थी. यद्यपि शोध पत्र भुगतान प्रणाली के संदर्भ में, भारत के विकास और डिजिटलीकरण के बीच परस्पर क्रिया की पहचान करता है, इसके निहितार्थ एकदम स्पष्ट हैं कि इस परस्पर क्रिया को मज़बूत करने की ज़बरदस्त गुंजाइश है.

शैक्षणिक दृष्टिकोण से, यह शोध पत्र डिजिटल नीति साहित्य में एक महत्वपूर्ण अंतर को भरने में सक्षम रहा है. शायद ही कोई विश्लेषण किया गया है जिसने स्पष्ट रूप से वृहत अर्थशास्त्र और विकासात्मक चरों की परस्पर क्रिया को डिजिटल लेन-देन के क्षेत्र से स्पष्ट रूप से देखा है. मौजूदा शोध कम और बहुत कम हैं और ऐसी पारस्परिकता को समझने के लिए एक मात्रात्मक मूल्यांकन ढांचा स्पष्ट रूप से अनुपस्थित है. यह शोध पत्र न केवल उस मौजूदा अंतर को पाटता है, बल्कि एक प्रतिकृति योग्य मात्रात्मक ढांचा बनाने का भी प्रयास करता है जो इस तरह की पारस्परिकताओं को समझने में मदद कर सकता है और भविष्य के निर्णय लेने और नीति निर्माण के लिए परिदृश्य बना सकता है.

(डॉक्टर रेनिता डिसूजा ओआरएफ़ में अध्येता हैं.)

डॉक्टर नीलांजन घोष ओआरएफ़ के सेंटर फॉर न्यू इकोनॉमिक डिप्लोमेसी और कोलकाता सेंटर के निदेशक हैं.

लेखक अपने डाटासेट तक पहुंच में फ़ोनपे की मदद को स्वीकार करते हैं. ओआरएफ़ सहयोगियों, डॉक्टर आदित्य भान, सौम्या भौमिक और देबोस्मिता सरकार के साथ-साथ दो अनाम समीक्षकों की टिप्पणियों ने मसौदे को बेहतर बनाने में मदद की.

परिशिष्ट

चर के बीच सहसंबंध मैट्रिक्स

|

चर |

yit (डिजिटल लेन-देन) x1it) |

x1it (वित्तीय समावेशन) |

x2it (डिजिटल संयोजन) |

x3it (आय) |

x4it (डिजिटल कौशल) |

x5it (डिजिटल विभाजन) |

|

yit (डिजिटल लेन-देन) x1it) |

1 |

0.9259014 |

0.9112424 |

0.9132433 |

-0.4170738 |

-0.1872754 |

|

x1it (वित्तीय समावेशन) |

0.9259014 |

1 |

0.9736559 |

0.9799229 |

-0.3781171 |

-0.1577396 |

|

x2it (डिजिटल संयोजन) |

0.9112424 |

0.9736559 |

1 |

0.9790816 |

-0.4599629 |

-0.2662558 |

|

x3it (आय) |

0.9132433 |

0.9799229 |

0.9790816 |

1 |

-0.4129747 |

-0.1678337 |

|

x4it (डिजिटल कौशल) |

-0.4170738 |

-0.3781171 |

-0.4599629 |

-0.4129747 |

1 |

0.7938835 |

|

x5it (डिजिटल विभाजन) |

-0.1872754 |

-0.1577396 |

-0.2662558 |

-0.1678337 |

0.7938835 |

1 |

प्रतिगमन मॉडल का अनुमान

समीकरण 4, 5 और 6 के सभी विनिर्देशों का अनुमान निश्चित प्रभाव मॉडल का उपयोग करके लगाया गया है.

समीकरण 4

समीकरण (4) के प्रतिगमन परिणाम निम्नानुसार हैं:

|

चर |

गुणांक का अनुमान |

मानक त्रुटि |

टी-मान |

पी -मान (संभाव्यता >|टी|) |

|

log x1it |

2.20536 |

0.36437 |

6.0526 |

2.972e-08 *** |

|

log x2it |

0.44888 |

0.58329 |

0.7696 |

0.4435 |

|

log t |

0.83361 |

0.18981 |

4.3919 |

2.972e-05 *** |

|

महत्वपूर्ण कोड्स: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1 वर्गों का कुल योग: 80.913 वर्गों का अवशिष्ट योग: 3.3466 आर-वर्ग: 0.95864 समायोजित आर-वर्ग: 0.94352 एफ़-सांख्यिकीय: 718.503 on 3 and 93 DF, p-value: < 2.22e-16 |

||||

log x2it की सांख्यिकीय महत्वहीनता को देखते हुए, इस चर को समीकरण 4 से हटा दिया गया था और फिर से आकलन किया गया था. इस आकलन के परिणाम इस प्रकार हैं:

|

चर |

गुणांक का अनुमान |

मानक त्रुटि |

टी-मान |

पी -मान (संभाव्यता >|टी|) |

|

log x1it |

2.042939 |

0.296368 |

6.8933 |

6.19e-10 *** |

|

log t |

0.965622 |

0.081048 |

11.9142 |

< 2.2e-16 *** |

|

महत्वपूर्ण कोड्स: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1 वर्गों का कुल योग: 80.913 वर्गों का अवशिष्ट योग: 3.3679 आर-वर्ग: 0.95838 समायोजित आर-वर्ग: 0.94376 एफ़-सांख्यिकीय: 1082.15 on 2 and 94 DF, p-value: < 2.22e-16 |

||||

समीकरण 5

समीकरण (5) के प्रतिगमन परिणाम निम्नानुसार हैं:

|

चर |

गुणांक का अनुमान |

मानक त्रुटि |

टी-मान |

पी -मान (संभाव्यता >|टी|) |

|

log x3it |

0.363222 |

0.130895 |

2.7749 |

0.006688 ** |

|

log x4it |

4.397451 |

0.748898 |

5.8719 |

6.775e-08 *** |

|

log x5it |

-1.143307 |

0.609201 |

-1.8767 |

0.063724 . |

|

log t |

0.203238 |

0.011192 |

18.1589 |

< 2.2e-16 *** |

|

महत्वपूर्ण कोड्स: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1 वर्गों का कुल योग: 2.5947 वर्गों का अवशिष्ट योग: 0.25025 आर-वर्ग: 0.90355 समायोजित आर-वर्ग: 0.86686 एफ़-सांख्यिकीय: 215.47 on 4 and 92 DF, p-value: < 2.22e-16 |

||||

समीकरण 5 की सांख्यिकीय जांच मॉडल की व्याख्यात्मक शक्ति में सुधार करते हुए निम्नलिखित मितव्ययी मॉडल का सुझाव देती है. इसलिए इस विश्लेषण के लिए इस मॉडल को अंतिम रूप दिया गया है.

|

चर |

गुणांक का अनुमान |

मानक त्रुटि |

z-value |

पी -मान (संभाव्यता >|ज़ेड|) |

|

log x3it |

0.9686957 |

0.0021216 |

456.577 |

< 2.2e-16 *** |

|

log t |

0.2101087 |

0.0116011 |

18.111 |

< 2.2e-16 *** |

|

महत्वपूर्ण कोड्स: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1 वर्गों का कुल योग: 6.0961 वर्गों का अवशिष्ट योग: 0.58696 आर-वर्ग: 0.90451 समायोजित आर-वर्ग: 0.90375 Chisq: 217141 on 2 DF, p-value: < 2.22e-16 |

||||

समीकरण 6

समीकरण 6 के प्रतिगमन परिणाम निम्नानुसार हैं:

|

चर |

गुणांक का अनुमान |

मानक त्रुटि |

टी-मान |

पी -मान (संभाव्यता >|टी|) |

|

log x3it |

-0.0629818 |

0.0837697 |

-0.7518 |

0.4541 |

|

log x4it |

-2.1904455 |

0.4792751 |

-4.5703 |

1.511e-05 *** |

|

log x5it |

2.0841119 |

0.3898728 |

5.3456 |

6.516e-07 *** |

|

log t |

0.2174688 |

0.0071627 |

30.3612 |

< 2.2e-16 *** |

|

महत्वपूर्ण कोड्स: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1 वर्गों का कुल योग: 1.5926 वर्गों का अवशिष्ट योग: 0.1025 आर-वर्ग: 0.93564 समायोजित आर-वर्ग: 0.91116 एफ़-सांख्यिकीय: 334.373 on 4 and 92 DF, p-value: < 2.22e-16 |

||||

चर log x3it की सांख्यिकीय महत्वहीनता को देखते हुए, इसे समीकरण 6 के अंतिम विनिर्देश से हटा दिया गया है.

|

चर |

गुणांक का अनुमान |

मानक त्रुटि |

टी-मान |

पी -मान (संभाव्यता >|टी|) |

|

log x4it |

-2.2985167 |

0.4561424 |

-5.0390 |

2.293e-06 *** |

|

log x5it |

2.2539317 |

0.3170349 |

7.1094 |

2.343e-10 *** |

|

log t |

0.2151629 |

0.0064578 |

33.3185 |

< 2.2e-16 *** |

|

महत्वपूर्ण कोड्स: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1 वर्गों का कुल योग: 1.5926 वर्गों का अवशिष्ट योग: 0.10312 आर-वर्ग: 0.93525 समायोजित आर-वर्ग: 0.91157 एफ़-सांख्यिकीय: 447.735 on 3 and 93 DF, p-value: < 2.22e-16 |

||||

समीकरण 4, 5 और 6 के अंतिम विनिर्देशों के लिए मॉडल चयन परीक्षण

समीकरण 4

समीकरण 4 के लिए एफ़ई और पीओएलएस के बीच चयन के लिए परीक्षण

व्यक्तिगत प्रभावों के लिए एफ़ परीक्षण

data: log yit ~ log x1it+ log t + 0

F = 78.969, df1 = 32, df2 = 94, p-value < 2.2e-16 alternative hypothesis: significant effects

समीकरण 4 के लिए आरई और पीओएलएस के बीच चयन के लिए परीक्षण

लग्रांज गुणक जांच – (ब्रूश-पगन)

data: log yit ~ log x1it+ log t + 0

chisq = 169.59, df = 1, p-value < 2.2e-16 वैकल्पिक परिकल्पना: महत्वपूर्ण प्रभाव

समीकरण 4 के लिए एफई और आरई के बीच चयन के लिए परीक्षण

हौसमैन टेस्ट

data: log yit ~ log x1it+ log t + 0

chisq = 14.387, df = 2, p-value = 0.0007513

वैकल्पिक परिकल्पना: एक मॉडल असंगत है

समीकरण 5

समीकरण 5 के लिए FE और POLS के बीच चयन के लिए परीक्षण करें

व्यक्तिगत प्रभावों के लिए एफ परीक्षण

data: log x1it~ log x3it+ log t+0

F = 89.843, df1 = 32, df2 = 94, p-value < 2.2e-16 वैकल्पिक परिकल्पना: महत्वपूर्ण प्रभाव

समीकरण 5 के लिए आरई और पीओएलएस के बीच चयन के लिए परीक्षण

लग्रांज गुणक जांच – (ब्रूश-पगन)

data: log x1it~ log x3it+ log t+0

chisq = 172.33, df = 1, p-value < 2.2e-16 वैकल्पिक परिकल्पना: महत्वपूर्ण प्रभाव

समीकरण 5 के लिए एफई और आरई के बीच चयन के लिए परीक्षण

हौसमैन टेस्ट

data: log x1it~ log x3it+ log t+0

chisq = 23.09, df = 2, p-value = 9.683e-06

वैकल्पिक परिकल्पना: एक मॉडल असंगत है

समीकरण 6

समीकरण 6 के लिए एफई और आरई के बीच चयन के लिए परीक्षण

व्यक्तिगत प्रभावों के लिए एफ़ परीक्षण

data: log x2it~ log x4it+ log x5it+log t + 0

F = 14833, df1 = 32, df2 = 93, p-value < 2.2e-16 वैकल्पिक परिकल्पना: महत्वपूर्ण प्रभाव

समीकरण 6 के लिए एफई और आरई के बीच चयन के लिए परीक्षण

लग्रांज गुणक जांच – (ब्रूश-पगन)

data: log x2it~ log x4it+ log x5it+log t + 0

chisq = 186.73, df = 1, p-value < 2.2e-16 वैकल्पिक परिकल्पना: महत्वपूर्ण प्रभाव

समीकरण 6 के लिए एफई और आरई के बीच चयन के लिए परीक्षण

हौसमैन टेस्ट

data: log x2it~ log x4it+ log x5it+log t + 0

chisq = 1927.4, df = 3, p-value < 2.2e-16 वैकल्पिक परिकल्पना: एक मॉडल असंगत है

विषमविसारिता (हेटरोसेडेस्टिसिटी), क्रमिक सहसंबंध और क्रॉस-सेक्शनल निर्भरता के लिए निदान

समीकरण 4

विषमविसारिता के लिए ब्रूश-पगन परीक्षण

BP = 1.3132, df = 1, p-value = 0.2518

एफई पैनलों में क्रमिक सहसंबंध के लिए वूलड्रिज का परीक्षण

F = 8.0555, df1 = 1, df2 = 94, p-value = 0.005558

वैकल्पिक परिकल्पना: क्रमिक सहसंबंध

F = 8.0555, df1 = 1, df2 = 94, p-value = 0.005558

- पैनलों में क्रॉस-सेक्शनल निर्भरता के लिए पेसरन सीडी परीक्षण

z = 7.1545, p-value = 8.401e-13

वैकल्पिक परिकल्पना: क्रॉस-सेक्शनल निर्भरता

समीकरण 6

विषमविसारिता के लिए ब्रूश-पगन परीक्षण

BP = 0.24624, df = 1, p-value =0.6197

एफई पैनलों में क्रमिक सहसंबंध के लिए वूलड्रिज का परीक्षण

F = 0.36018, df1 = 1, df2 = 94, p-value = 0.5498

alternative hypothesis: serial correlation

वैकल्पिक परिकल्पना: क्रमिक सहसंबंध

- पैनलों में क्रॉस-सेक्शनल निर्भरता के लिए पेसरन सीडी परीक्षण

●

z = 28.138, p-value < 2.2e-16 वैकल्पिक परिकल्पना: क्रॉस-सेक्शनल निर्भरता

समीकरण 6

विषमविसारिता के लिए ब्रूश-पगन परीक्षण

BP = 0.029998, df = 2, p-value = 0.9851

एफई पैनलों में क्रमिक सहसंबंध के लिए वूलड्रिज का परीक्षण

F = 45.141, df1 = 1, df2 = 94, p-value = 1.394e-09

वैकल्पिक परिकल्पना: क्रमिक सहसंबंध

- पैनलों में क्रॉस-सेक्शनल निर्भरता के लिए पेसरन सीडी परीक्षण

z = 3.1154, p-value = 0.001837

वैकल्पिक परिकल्पना: क्रॉस-सेक्शनल निर्भरता

DRISCOLL AND KRAAY (1998) ROBUST COVARIANCE MATRIX ESTIMATOR CORRECTING FOR SERIAL CORRELATION AND CROSS-SECTIONAL DEPENDENCE

"ड्रिस्कोल और क्राय (1998) का मज़बूत सहप्रसरण मैट्रिक्स अनुमानकर्ता: सीरियल संबंध और क्रॉस-सेक्शनल निर्भरता को सुधारने वाला मैट्रिक्स अनुमानकर्ता"

ड्रिस्कोल और क्राय (1998) का मज़बूत सहप्रसरण मैट्रिक्स अनुमानकर्ता, क्रमिक संबंध और क्रॉस-सेक्शनल निर्भरता को सुधारने वाला

समीकरण 4

ड्रिस्कोल और क्राय (1998) मज़बूत सहप्रसरण मैट्रिक्स अनुमानकर्ता का उपयोग करके सांख्यिकीय संबंध का टी-टेस्ट:

|

चर |

आकलन |

मानक त्रुटि |

टी मान |

पी -मान (संभाव्यता >|टी|) |

|

log x1it |

2.042939 |

0.104399 |

19.569 |

< 2.2e-16 *** |

|

log t |

0.965622 |

0.048048 |

20.097 |

< 2.2e-16 *** |

समीकरण 5

ड्रिस्कोल और क्राय (1998) मज़बूत सहप्रसरण मैट्रिक्स अनुमानकर्ता का उपयोग करके सांख्यिकीय संबंध का टी-टेस्ट:

|

चर |

आकलन |

मानक त्रुटि |

टी मान |

पी -मान (संभाव्यता >|टी|) |

|

log x3it |

0.974791 |

0.010384 |

93.875 |

< 2.2e-16 *** |

समीकरण 6

ड्रिस्कोल और क्राय (1998) मज़बूत सहप्रसरण मैट्रिक्स अनुमानकर्ता का उपयोग करके सांख्यिकीय संबंध का टी-टेस्ट:

|

चर |

आकलन |

मानक त्रुटि |

टी मान |

पी -मान (संभाव्यता >|टी|) |

|

log x4it |

-2.2985167 |

0.5258528 |

-4.3710 |

3.218e-05 *** |

|

log x5it |

2.2539317 |

0.4487291 |

5.0229 |

2.450e-06 *** |

|

log t |

0.2151629 |

0.0047093 |

45.6887 |

< 2.2e-16 *** |

स्थिरता परीक्षण

स्थिरता के परीक्षण, विशेष रूप से पैनल यूनिट रूट परीक्षण, समीकरण 4, 5 और 6 के अवशिष्ट की स्थिरता की जांच के लिए आयोजित किए गए

(वैकल्पिक परिकल्पना: स्थिरता)

|

समीकरण |

चोई का व्युत्क्रम सामान्य इकाई-रूट टेस्ट आंकड़ा |

चोई का व्युत्क्रम सामान्य इकाई-रूट परीक्षण आंकड़ा क्रॉस-अनुभागीय निर्भरता के लिए जिम्मेदार है |

पी -मान (वैकल्पिक परिकल्पना: स्थिरता) |

|

4 |

-11.515 |

-2.004504 |

0.02250805 |

|

5 |

-13.674 |

-2.380338 |

0.008648382 |

|

6 |

-13.021 |

-2.266665 |

0.01170535 |

परीक्षण अवशिष्ट की स्थिरता को इंगित करते हैं जो गैर-स्थिर निर्भर और भविष्यवक्ता चर के मामले में अनुमान की वैधता को दर्शाता है. समीकरण 4, 5 और 6 में आश्रित चर की गैर-स्थिरता सह-एकीकरण की संभावना को खारिज करती है. लॉग टी को शामिल करने से गैर-स्थिरता के लिए लेखांकन में भी मदद मिली है.

परिदृश्य विश्लेषण के लिए जुटाए गए ओएलएस के परिणाम:

समीकरण 5:

|

राज्य |

पांच ट्रिलियन डॉलर की अर्थव्यवस्था के लिए (रुपये, करोड़ में) |

|

|

||||||||||||||

|

डिजिटल लेन-देन का मूल्य (लाख करोड़ रुपये में) |

कुल लेन-देन के हिस्से के रूप में डिजिटल लेन-देन का मूल्य (प्रतिशत में) |

सांकेतिक जीडीपी के हिस्से के रूप में डिजिटल लेन-देन का मूल्य (प्रतिशत में) |

डिजिटल लेन-देन के मूल्य में परिवर्तन (प्रतिशत में)) |

|

|

||||||||||||

|

|

|

||||||||||||||||

|

2021-22 |

2025-26 |

2026-27 |

2028-29 |

2021-22 |

2025-26 |

2026-27 |

2028-29 |

2021-22 |

2025-26 |

2026-27 |

2028-29 |

2025-26 |

2026-27 |

2028-29 |

|

|

|

|

अंडमान और निकोबार द्वीप समूह (*) |

0.0127 |

0.0243 |

0.0281 |

0.0357 |

0.015 |

0.01 |

0.01 |

0.01 |

0.005 |

0.006 |

0.006 |

0.008 |

91.5 |

121 |

181 |

|

|

|

आंध्र प्रदेश |

8.68 |

24.0901 |

27.8311 |

35.3918 |

10.4 |

9.925 |

9.929 |

9.933 |

3.67 |

5.651 |

6.339 |

7.619 |

178 |

221 |

308 |

|

|

|

अरुणाचल प्रदेश |

0.0505 |

0.1425 |

0.1642 |

0.2087 |

0.06 |

0.059 |

0.059 |

0.059 |

0.021 |

0.033 |

0.037 |

0.045 |

182 |

225 |

313 |

|

|

|

असम |

0.752 |

1.9506 |

2.255 |

2.8691 |

0.897 |

0.804 |

0.805 |

0.805 |

0.318 |

0.458 |

0.514 |

0.618 |

159 |

200 |

282 |

|

|

|

बिहार |

3.85 |

10.8521 |

12.5103 |

15.8928 |

4.59 |

4.471 |

4.463 |

4.461 |

1.63 |

2.546 |

2.85 |

3.421 |

182 |

225 |

313 |

|

|

|

चंडीगढ़ |

0.101 |

0.4094 |

0.472 |

0.6 |

0.12 |

0.169 |

0.168 |

0.168 |

0.043 |

0.096 |

0.108 |

0.129 |

305 |

367 |

494 |

|

|

|

छत्तीसगढ़ |

0.967 |

2.8983 |

3.3445 |

4.2514 |

1.15 |

1.194 |

1.193 |

1.193 |

0.409 |

0.68 |

0.762 |

0.915 |

200 |

246 |

340 |

|

|

|

दिल्ली |

3.43 |

11.9681 |

13.8077 |

17.5295 |

4.09 |

4.931 |

4.926 |

4.92 |

1.45 |

2.808 |

3.145 |

3.774 |

249 |

303 |

411 |

|

|

|

गोआ |

0.115 |

0.3198 |

0.369 |

0.4699 |

0.137 |

0.132 |

0.132 |

0.132 |

0.049 |

0.075 |

0.084 |

0.101 |

178 |

221 |

309 |

|

|

|

गुजरात |

2.47 |

7.6287 |

8.8324 |

11.237 |

2.95 |

3.143 |

3.151 |

3.154 |

1.04 |

1.79 |

2.012 |

2.419 |

209 |

258 |

355 |

|

|

|

हरियाणा |

2.21 |

6.0093 |

6.9367 |

8.8301 |

2.64 |

2.476 |

2.475 |

2.478 |

0.934 |

1.41 |

1.58 |

1.901 |

172 |

214 |

300 |

|

|

|

हिमाचल प्रदेश |

0.183 |

0.6798 |

0.7855 |

1.0019 |

0.218 |

0.28 |

0.28 |

0.281 |

0.077 |

0.159 |

0.179 |

0.216 |

271 |

329 |

447 |

|

|

|

झारखंड |

1.19 |

3.3992 |

3.9284 |

4.995 |

1.42 |

1.4 |

1.402 |

1.402 |

0.503 |

0.797 |

0.895 |

1.075 |

186 |

230 |

320 |

|

|

|

कर्नाटक |

9.95 |

29.8675 |

34.5261 |

43.7638 |

11.9 |

12.305 |

12.318 |

12.283 |

4.2 |

7.007 |

7.864 |

9.422 |

200 |

247 |

340 |

|

|

|

केरल |

0.89 |

2.5121 |

2.9018 |

3.6893 |

1.06 |

1.035 |

1.035 |

1.035 |

0.376 |

0.589 |

0.661 |

0.794 |

182 |

226 |

315 |

|

|

|

मध्य प्रदेश |

4.73 |

12.8517 |

14.8451 |

18.8663 |

5.64 |

5.295 |

5.296 |

5.295 |

2 |

3.015 |

3.381 |

4.062 |

172 |

214 |

299 |

|

|

|

महाराष्ट्र |

10.6 |

29.1488 |

33.6437 |

42.8623 |

12.6 |

12.009 |

12.003 |

12.03 |

4.48 |

6.838 |

7.663 |

9.227 |

175 |

217 |

304 |

|

|

|

मणिपुर |

0.0914 |

0.2106 |

0.2433 |

0.3093 |

0.109 |

0.087 |

0.087 |

0.087 |

0.039 |

0.049 |

0.055 |

0.067 |

130 |

166 |

238 |

|

|

|

मेघालय |

0.0273 |

0.0863 |

0.0998 |

0.1268 |

0.033 |

0.036 |

0.036 |

0.036 |

0.012 |

0.02 |

0.023 |

0.027 |

216 |

266 |

365 |

|

|

|

मिज़ोरम |

0.0128 |

0.044 |

0.0508 |

0.0646 |

0.015 |

0.018 |

0.018 |

0.018 |

0.005 |

0.01 |

0.012 |

0.014 |

244 |

297 |

404 |

|

|

|

नागालैंड |

0.0357 |

0.1045 |

0.1208 |

0.1532 |

0.043 |

0.043 |

0.043 |

0.043 |

0.015 |

0.025 |

0.028 |

0.033 |

193 |

238 |

329 |

|

|

|

उड़ीसा |

2.81 |

8.5358 |

9.8517 |

12.5236 |

3.35 |

3.517 |

3.515 |

3.515 |

1.19 |

2.002 |

2.244 |

2.696 |

204 |

251 |

346 |

|

|

|

पुडुचेरी |

0.0764 |

0.2161 |

0.2499 |

0.318 |

0.091 |

0.089 |

0.089 |

0.089 |

0.032 |

0.051 |

0.057 |

0.068 |

183 |

227 |

316 |

|

|

|

पंजाब |

0.779 |

2.7898 |

3.2189 |

4.0962 |

0.929 |

1.149 |

1.148 |

1.15 |

0.329 |

0.654 |

0.733 |

0.882 |

258 |

313 |

426 |

|

|

|

राजस्थान |

6.48 |

17.1926 |

19.8555 |

25.2652 |

7.73 |

7.083 |

7.084 |

7.091 |

2.74 |

4.033 |

4.523 |

5.439 |

165 |

206 |

290 |

|

|

|

सिक्किम |

0.0283 |

0.0992 |

0.1144 |

0.1457 |

0.034 |

0.041 |

0.041 |

0.041 |

0.012 |

0.023 |

0.026 |

0.031 |

250 |

304 |

415 |

|

|

|

तमिलनाडु |

3.21 |

10.9042 |

12.6265 |

16.0684 |

3.83 |

4.492 |

4.505 |

4.51 |

1.36 |

2.558 |

2.876 |

3.459 |

240 |

293 |

401 |

|

|

|

तेलंगाना |

10.8 |

28.7635 |

33.1928 |

42.1827 |

12.9 |

11.85 |

11.842 |

11.839 |

4.56 |

6.748 |

7.561 |

9.081 |

166 |

207 |

291 |

|

|

|

त्रिपुरा |

0.0397 |

0.1442 |

0.1667 |

0.2119 |

0.047 |

0.059 |

0.06 |

0.06 |

0.017 |

0.034 |

0.038 |

0.046 |

263 |

320 |

434 |

|

|

|

उत्तर प्रदेश |

5.46 |

16.8982 |

19.479 |

24.7312 |

6.51 |

6.962 |

6.95 |

6.941 |

2.31 |

3.964 |

4.437 |

5.324 |

209 |

257 |

353 |

|

|

|

उत्तराखंड |

0.463 |

1.5072 |

1.7378 |

2.2097 |

0.552 |

0.621 |

0.62 |

0.62 |

0.196 |

0.354 |

0.396 |

0.476 |

226 |

275 |

377 |

|

|

|

पश्चिम बंगाल |

3.35 |

10.4851 |

12.1054 |

15.3992 |

4 |

4.32 |

4.319 |

4.322 |

1.42 |

2.46 |

2.757 |

3.315 |

213 |

261 |

360 |

|

|

तालिका: पांच ट्रिलियन डॉलर की अर्थव्यवस्था के लिए परिदृश्य विश्लेषण के परिणाम

|

वर्ष 2030-31 के लिए संभावित विकास परिदृश्यों के लिए |

|

|

|||||||||||||||||||||||

|

राज्य |

डिजिटल लेन-देन का मूल्य (लाख करोड़ रुपये में) |

कुल डिजिटल लेन-देन के हिस्से के रूप में डिजिटल लेन-देन का मूल्य (प्रतिशत में) |

सांकेतिक जीडीपी के हिस्से के रूप में डिजिटल लेन-देन का मूल्य |

डिजिटल लेन-देन के मूल्य में परिवर्तन (प्रतिशत में) |

|

||||||||||||||||||||

|

2021-22 |

6.3 वृद्धि प्रतिशत |

5 वृद्धि प्रतिशत |

2021-22 |

6.3 वृद्धि प्रतिशत |

5 वृद्धि प्रतिशत |

2021-22 |

6.3 वृद्धि प्रतिशत |

5 वृद्धि प्रतिशत |

6.3 वृद्धि प्रतिशत |

5 वृद्धि प्रतिशत |

|

||||||||||||||

|

अंडमान और निकोबार द्वीप समूह (*) |

0.0127 |

0.058402 |

0.053387 |

0.015 |

0.01 |

0.01 |

0.005 |

0.0083 |

0.0085 |

360 |

320 |

|

|

|

|

|

|

|

|

|

|

|

|||

|

8.68 |

59.9194 |

54.1984 |

10.4 |

9.975 |

9.987 |

3.67 |

8.5241 |

8.6132 |

590 |

411 |

|

|

|

|

|

|

|

|

|

|

|

|

||

|

0.0505 |

0.346339 |

0.314699 |

0.06 |

0.058 |

0.058 |

0.021 |

0.0493 |

0.05 |

586 |

477 |

|

|

|

|

|

|

|

|

|

|

|

|

||

|

असम |

0.752 |

4.78007 |

4.33723 |

0.897 |

0.796 |

0.799 |

0.318 |

0.68 |

0.6893 |

536 |

495 |

|

|

|

|

|

|

|

|

|

|

|

|

||

|

बिहार |

3.85 |

26.8956 |

24.2655 |

4.59 |

4.478 |

4.471 |

1.63 |

3.8262 |

3.8563 |

599 |

499 |

|

|

|

|

|

|

|

|

|

|

|

|

||

|

चंडीगढ़ |

0.101 |

1.00298 |

0.908191 |

0.12 |

0.167 |

0.167 |

0.043 |

0.1427 |

0.1443 |

893 |

507 |

|

|

|

|

|

|

|

|

|

|

|

|

||

|

छत्तीसगढ़ |

0.967 |

7.12521 |

6.45269 |

1.15 |

1.186 |

1.189 |

0.409 |

1.0136 |

1.0255 |

637 |

509 |

|

|

|

|

|

|

|

|

|

|

|

|

||

|

दिल्ली |

3.43 |

29.5665 |

26.7147 |

4.09 |

4.922 |

4.923 |

1.45 |

4.2061 |

4.2455 |

762 |

514 |

|

|