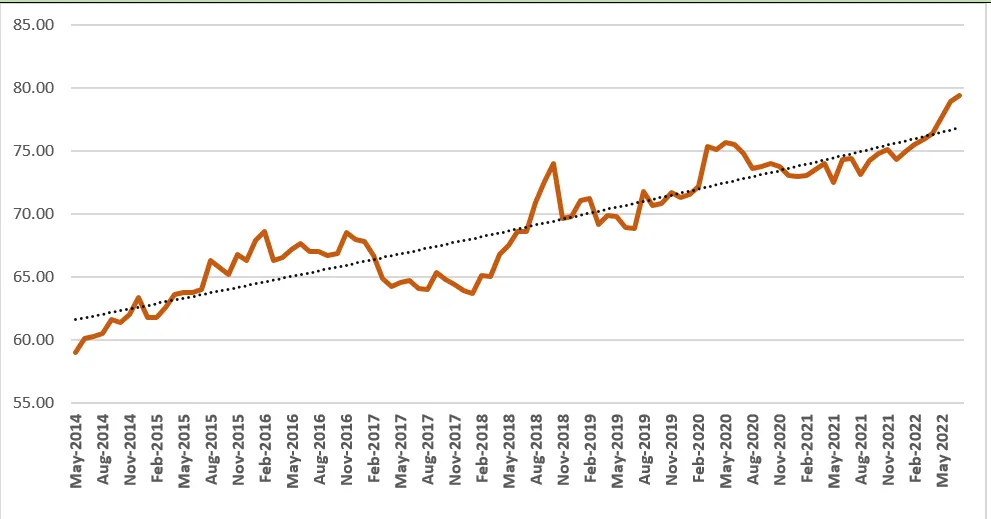

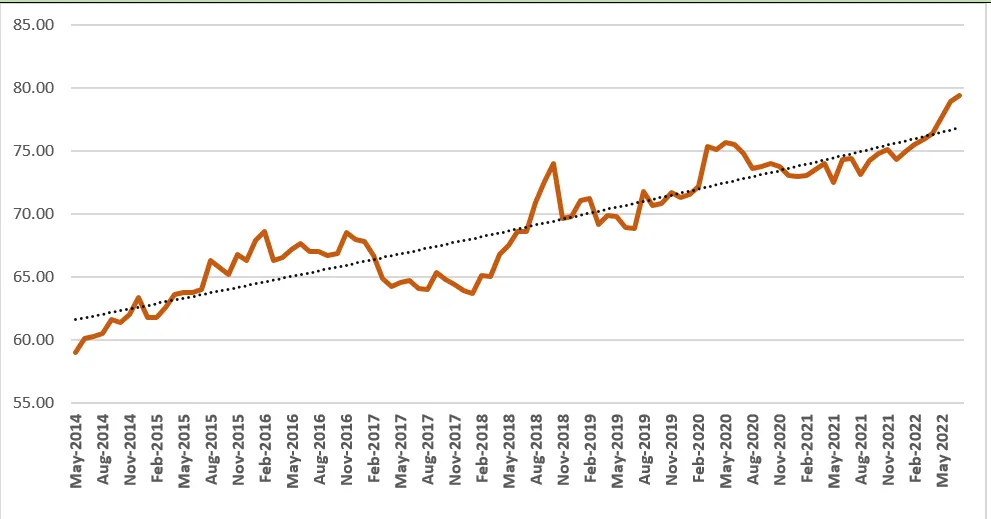

Rupee depreciation against the US dollar

The Indian currency has been on a downward spiral vis-á-vis the US dollar in recent times. In July 2022, it even breached a historic low of 80 to a dollar mark for a day. However, this downward trend has also been noted in the historically strong euro and the British pound sterling that has weakened more than the rupee in recent times vis-à-vis the US dollar. This prompted an official response that a falling rupee-dollar exchange rate is part of a broader international adjustment, however, this is a superficial explanation of the phenomenon.

While the Finance Minister, Nirmala Sitharaman, in the Parliament cited factors such as the Russia–Ukraine war and rising oil prices behind the depreciation, the Reserve Bank of India (RBI) Governor spoke about the simultaneous dumping of financial assets by the foreign portfolio investors (FPIs). Till July 2022, the FPIs sold off US$ 29.6 billion worth of Indian equity and debt after three straight years of net positive investments in Indian financial markets.

| FIGURE 1: Trend in Monthly Rupee-Dollar Exchange Rate Since May 2014 |

|

|

* The diagram plots the rupee value of 1 dollar at each data point;month-end exchange rates are considered.

Source: Database on Indian Economy, Reserve Bank of India |

By the end of July, however, there have been signs of the FPIs returning to the Indian markets. In the same month, Wholesale Price Index (WPI ) inflation continued to ease down marginally. Nevertheless, the impact of rupee depreciation has not disappeared. This is due to the simple fact that the rupee continues to weaken against the dollar, particularly since the beginning of the year 2018 (Figure 1).

The inflation growth rate is halted for the time being, but it has not drastically gone down either. July WPI inflation was at 13.93 percent—compared to 15.18 percent in June. So, the prices in the economy will remain at a high level. Therefore, monetary tightening by the RBI is here to stay. There is a real possibility of another FPI pull-out, as the US Federal Reserve Bank continues to increase domestic interest rates.

So, the apex bank has to juggle and balance all of these concerns simultaneously. But, resolving all at one go is not possible and that is why this is called the monetary policy trilemma.

The monetary policy trilemma

Economist Michael Klein once famously commented, “Governments face the policy trilemma; the rest is commentary”.

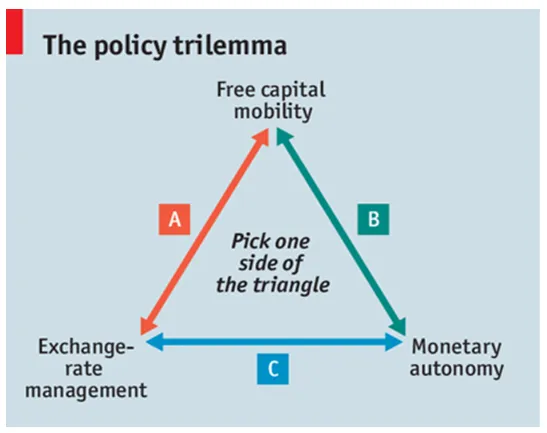

The policy trilemma—also called the impossible or inconsistent trinity—posits that a country has to choose any two options between free capital mobility, exchange rate management, and monetary autonomy (three corners of the diagram below).

If a country with free capital mobility fixes its exchange rate with the US dollar and then sets interest rates above the Federal Reserve rates, then foreign capital would flood in, mainly in search of higher returns. Heightened capital inflow would then raise the demand for the local currency and eventually, the local currency would appreciate, breaking the peg with the US dollar. Similarly, if interest rates are set below Fed rates, then there will be a capital flight and subsequent depreciation of the local currency, once again breaking the dollar peg.

So, when capital flow restriction cannot be practically implemented, which is the case in today’s globalised financial world, the policy trilemma boils down to two choices: (a) Floating exchange rate and an independent monetary policy, and (b) fixed exchange rate and external monetary policy dependence. Rich developed countries go for the first option, while some others (like most of the countries that adopted the euro) have to follow the second one.

India fits into the first option bracket. The country has capital mobility, a floating exchange rate and an independent monetary policy—by which it sets domestic interest rates as per the need of the economy. However, the policy tussle remains and what the Indian rupee is experiencing in the last four years bears testimony to that. The RBI periodically intervenes in the foreign exchange market to stabilise the rupee, but the policy trilemma is bound to make the apex bank’s foothold extremely slippery in its quest for simultaneous exchange rate and inflation management.

A bigger risk looms large

Any depreciation in local currency can have two opposite effects on the domestic economy. As the cost of imported goods goes up, it may lead to an inflationary impact. That would reduce the domestic purchasing power and subsequently hurt domestic growth. However, the second impact can be a positive one as currency depreciation may make exports cheaper and competitive in the international market and imports costlier in the domestic market. This then may lead to a rise in net exports (exports minus imports) and boost domestic growth.

As the cost of imported goods goes up, it may lead to an inflationary impact. That would reduce the domestic purchasing power and subsequently hurt domestic growth.

While the first effect is determined by the nominal exchange rate, the second effect involves the real exchange rate. The stronger of these two effects, therefore, determines the direction in which the domestic economy would go.

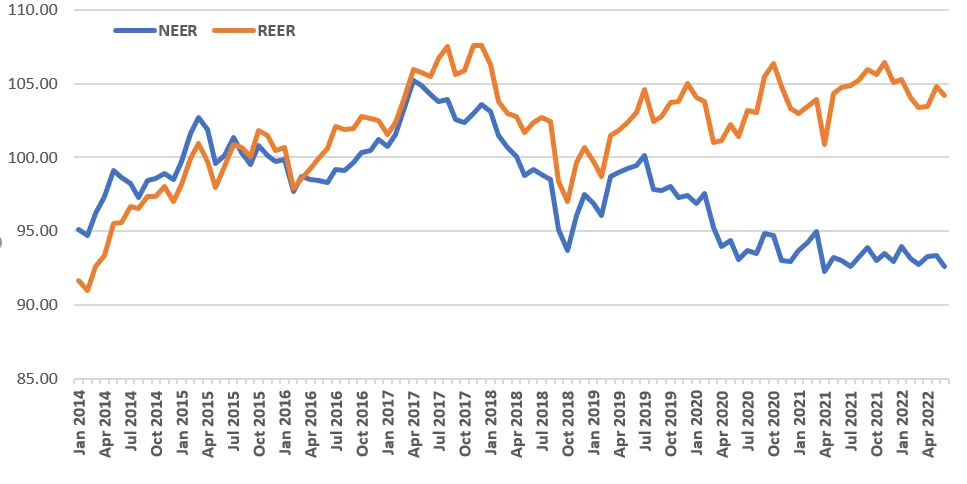

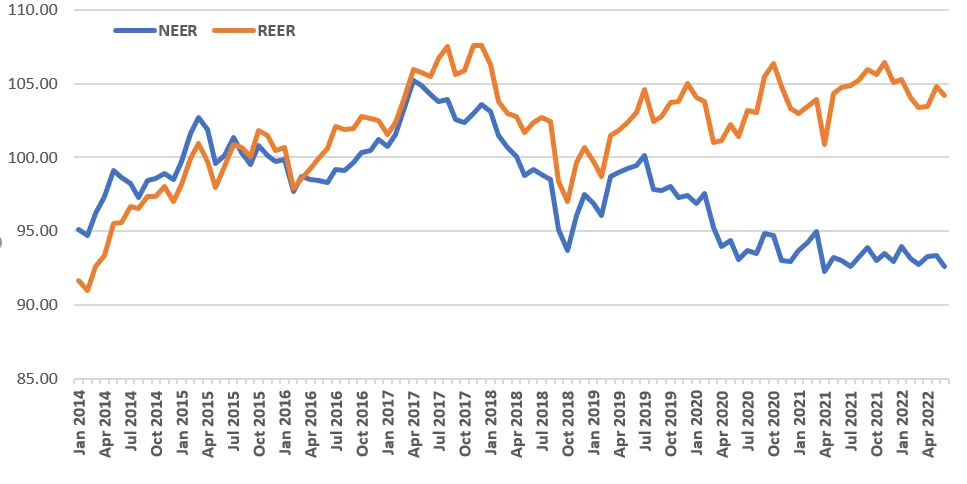

| FIGURE 2: Trends in Monthly NEER and REER Indices Since January 2014 (Base: 2015-16 = 100) |

|

|

* Nominal effective exchange rate (NEER) indices represent a measure of the value of a currency against a basket of a weighted average of many relevant foreign currencies. The real (REER) is NEER divided by a price deflator or index of costs.

* NEER and REER indices in the diagram are calculated against a 40-currency basket; both are trade-weighted indices.

* Increase/decrease in the indices indicates appreciation/depreciation of the Rupee.

Source: Database on Indian Economy, Reserve Bank of India |

Usually, both NEER and REER move in tandem, as can be seen in Figure 2 till 2018. However, since 2019, there has been a growing divergence between real and nominal values of the rupee. This implies that while the negative impact of rupee depreciation will hit the Indian economy badly, any possible gain from the second positive impact on exports is lost as the real exchange rate of the rupee has consistently outgrown the nominal exchange rate. And due to this overvalued real exchange rate, there will be little or no gain in terms of export earnings.

As one recent article points out, this peculiar phenomenon of REER appreciation despite NEER depreciating is a direct fallout of domestic prices rising much faster than international prices. There is, after all, a link between the ballooning domestic inflation and a deteriorating rupee.

The possible impacts

Given this unusual trend in nominal and real exchange rates, there is almost no possibility of trade balance and current account improving in the short run. On the other hand, the capital account may deteriorate if the RBI continues to intervene in the foreign exchange market by selling the dollar. An output squeeze can also not be ruled out as imports (particularly, capital goods and heavy machinery) may get drastically reduced.

Growth is hindered by recent interest rate hikes, any further squeeze on domestic consumer demand is detrimental to the economy.

There will be an adverse effect on aggregate demand. As REER appreciation will result in no gains in export earnings and NEER depreciation will make imports costlier, this will bring down consumer demand in the domestic economy by creating upward inflationary pressure and a reduction in purchasing power.

In any case, growth is hindered by recent interest rate hikes (countering domestic inflation). Any further squeeze on domestic consumer demand is detrimental to the economy. As explained earlier, monetary policy under this constrained situation is practically ineffective. Therefore, a compensatory fiscal policy push is extremely necessary at this juncture for the Indian economy.

The views expressed above belong to the author(s). ORF research and analyses now available on Telegram! Click here to access our curated content — blogs, longforms and interviews.

PREV

PREV